主要なレンディングプロトコルやETH・SOLステーキングプラットフォームの財務諸表を徹底的に分析したところ、特定のプロジェクトが過去5年間一度も収益を上げていないことが判明しました。

- DeFiレンディングではループ戦略が主流となっており、主要なレンディングプラットフォームの根幹を強化し、市場変化に適応できないプロトコルは淘汰されています。

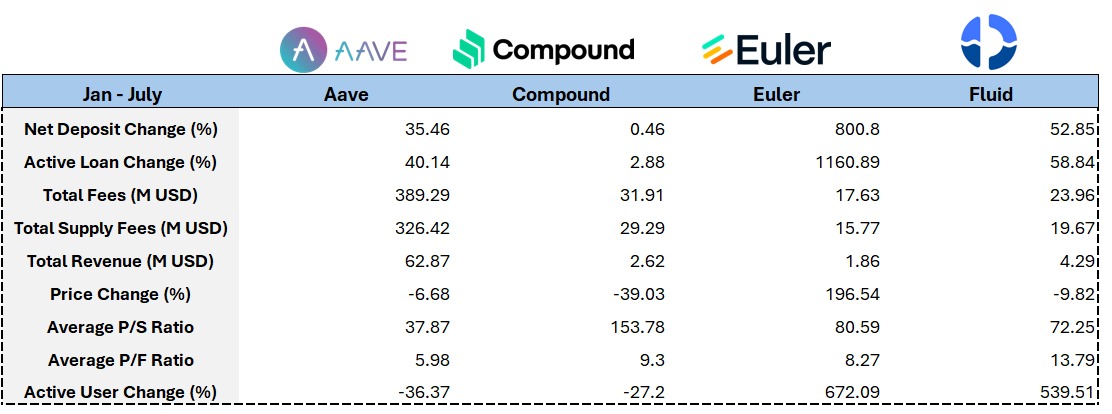

- Euler Financeは、誰もが独自のレンディングボールトを展開できるEVKフレームワークを活用し、コア指標およびトークン価格の両面で爆発的な成長を見せています。今後は、RWA(リアルワールドアセット)レンディングの導入がさらなる成長エンジンとなる可能性があります。

- Aaveは、USDeやPT-USDeのローンチ、Umbrellaリスク緩和メカニズム、GHOのクロスチェーン発行などにより、上半期を通じて堅調な成長を遂げています。

- Lido Financeの収益モデルは力強いトップライン成績を示し、今後の成長はウォール街など機関投資家によるETHステーキングイールドへの需要に大きく依存する状況です。

- Jitoは、MEVインフラの運用力、jitoSOLにおける優位性、リステーキング利用事例の拡大により、2025年第2四半期以降、力強い成長トレンドを維持しています。

レンディングプロトコルの主な収益源は?

収益の大半は、すべての借入ポジション(開設・決済・清算済み)で支払われる総利息に由来します。利息収入は、流動性提供者とプロトコルDAOトレジャリーに比例配分されます。

借入ポジションが設定LTVを超過すると、プロトコルは清算者による清算を許可します。各資産ごとに固有の清算ペナルティが設定され、プロトコルは担保を取得して、オークションまたはFluidの流動性清算メカニズムを使い処理します。

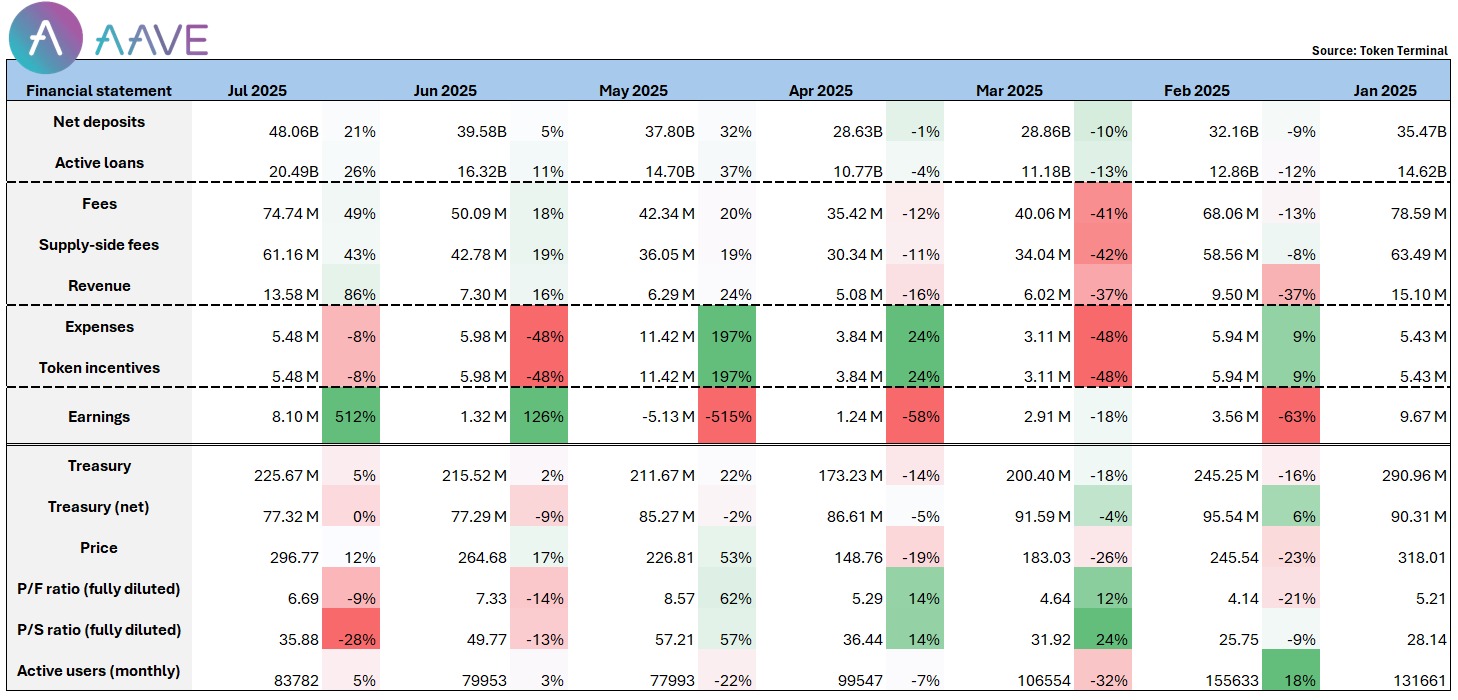

Aaveの財務から得られる知見

@aaveのプロトコル手数料と収益は年初にピークを迎え、以後は市場全体の調整に伴い徐々に減少しました。5月以降の回復は、USDe・PT-USDeの導入が主導しており、PendleのPT資産やEthenaの新ステーブルコインによるループ戦略の需要急増が反映されています。

PT-sUSDeのローンチ直後、Aaveには約1億ドルが入金され、圧倒的な需要の高さが示されました。

Umbrellaリスクメカニズムは6月稼働開始、約3億ドルの預金保護資金を集めました。同時に、AaveのネイティブステーブルコインGHOはクロスチェーン展開を拡大し、約2億ドルが流通、多チェーンでの運用事例が増加しています。

複数の好要因がAaveの7月躍進を後押ししました:

-純預金額は48億ドル超となり、AaveはプラットフォームTVL首位へ;

- 6月の月間純利益は約5倍へ急増し、約800万ドルに到達;

- 価格売上高倍率・価格収益倍率の観点では、Aaveは業界内で依然割安感があります。

高い成長トレンドと成熟したプロダクト体系を持つAaveは、さらに多くの機関投資家によるDeFi活用が期待できる状況です。手数料収入・TVL・プロトコル収益性のいずれも、Aaveは記録的な実績更新を続けており、DeFi主要銘柄としての地位を確立しています。

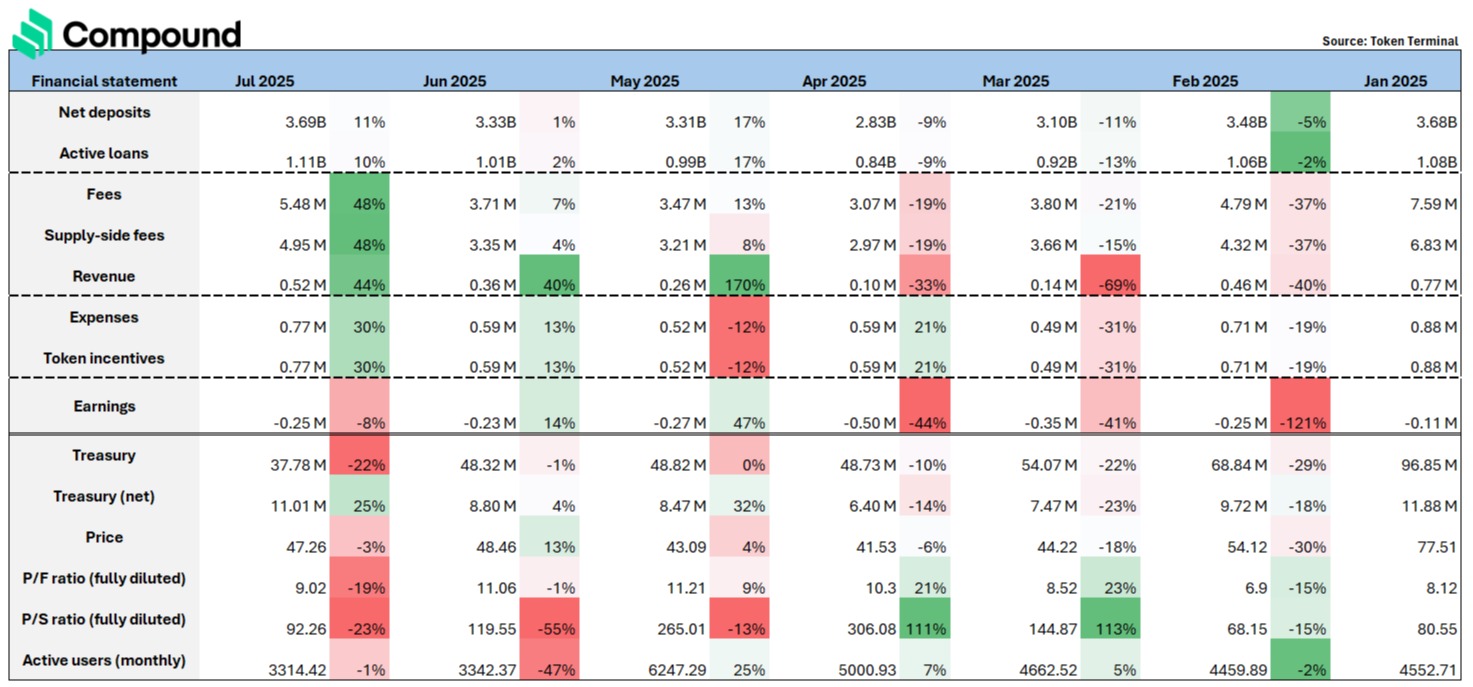

Compoundの財務に減速の兆しはあるか?

@compoundfinanceはかつて有力レンディングプロトコルでしたが、現在ではAaveに資産多様性・市場対応力で劣後しています。AaveはリステークETH(rETH, ETHx, cbETH)、ステークBTC(lBTC, tBTC)、PendleのPT資産などを迅速に追加しましたが、Compoundはこれら先進資産のサポートが遅れています。

資産サポートが少ないため、Compoundのレンディングは基本機能のみで、ループ戦略や複合的な活用事例にも対応できていません。これによりユーザーの定着率や資本効率が低迷。2025年初から純損失(−11万〜−25万ドル)が続き、トークン価格も約40%下落しています。

現状のDeFiではループが基礎的な運用手法となっており、[EulerのTVL・収益・トークン価格は急伸@eulerfinance</a> stands out for its permissionless EVK (Euler Vault Kit">フレームワーク]は、どの開発者やプロトコルもEulerのレンディングエコシステム内で自由にカスタムボールトをローンチ可能です。こうした自由度がループ戦略やロングテール資産活用を後押しし、収益とユーザー参加を高めます。

<img src=”)

Aave同様、最大規模のループ資産(PT-USDe)導入後、Eulerは月間収益・TVLで約72%・42%増と急伸を記録しました。

Eulerは上半期でTVL(+800%)とアクティブ借入(+1160%)で業界最速の成長を達成し、レンディング分野でリーダーの地位を確立しています。

また、Eulerはエアドロップ実施プロジェクトやプラットフォームとの提携を進めています([Fluid: 技術的優位性と強気なファンダメンタルズ[](https://github.com/0xFluid “@0xFluidはEulerに次いで急成長するレンディングプロトコルで、TVLは年初来53%増、Eulerのロック額に迫ります。Fluidの急成長は革新的なレンディング設計と高資本効率に支えられています。

<img src=”)

Fluidの主要技術「Smart Collateral」と「Smart Debt」は、LPトークン(例:ETH/wstETH、USDT/USDC)を担保として預け入れ、借入をLP資産ペアとして調整可能に管理できることです。これらローンポジションは流動性市場へ投入され、ユーザーは利回りを得て借入コストを軽減します。

この仕組みにより、借り手の利息負担が最小化され、通常は従来型より低金利。FluidはAaveより高い平均LTVを許容し、清算ペナルティもAave(5%)より低廉(3%)、e-modeの効率性に匹敵します。

Fluidのワンクリックループ機能は特に優れており、ETH担保型ステーブルコイン借入と即時再担保化をサポートします。魅力的な預金利回りは大型保有者による資金ロックを促し、安定収益を実現しています。

AaveはFUIDトークンに400万ドル投資し、GHOステーブルコインのFluidプール統合支援も行い、Fluidの成長を後押ししています。

プロトコル収益は上半期で79万ドルから93万ドルへ安定的に推移しましたが、トークンの価値上昇は遅れています。課題はユーティリティ不足と明確な買い戻しメカニズムの不在で、プロトコル実績好調もトークン価値の還元は途上です。

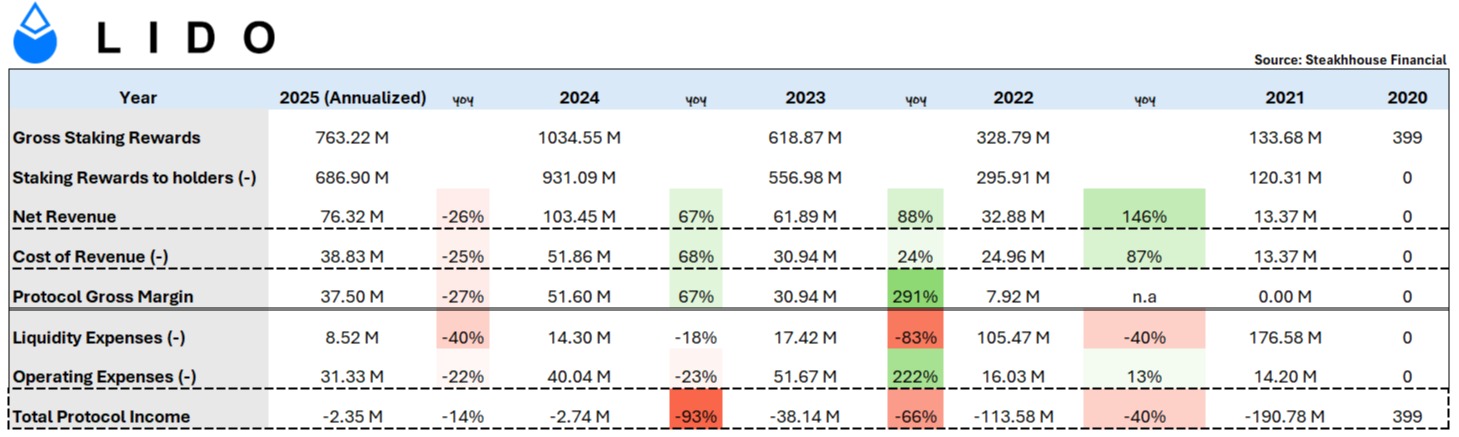

Lido: 「ETHベータ」プロトコルの財務状況

-————————————————————-

[

この全体像の理解には財務分析が不可欠です。

ステーキング報酬: LidoはユーザーETHを集約し、バリデータノードを設置、預入ユーザーにステーキング報酬を分配する役割を持ちます。

重要なのは、報酬のほとんどがLido自身に残らない点です。2024年の例では、Lidoはステーキング報酬で10億3400万ドルを生み出し、9億3100万ドルをステーカーへ分配しています(方針:90%ステーカー、5%ノード運営者、5% DAOトレジャリー)。

- 売上原価:ノード運営者報酬とスラッシングペナルティ(最終的にはLido負担)

- 流動性費用:LPインセンティブ

- 運営費用:LEGO Grants(コミュニティ/開発者向け外部助成)、TRP(DAOコア貢献者への報酬)

肯定的な点として、Lidoはコストを大きく削減しており、流動性費用は2025年に約850万ドル、運営費用も2023年比20%減。売上は2023・24年比で88%・67%増、コスト管理強化により純損失は66%・93%削減、今年は約200万ドルまで縮小しています。

Lidoの今後は?

「ETHステーキング最大手」の不振とするのは厳しく、コストは着実に減少していますが損失も継続しています。10%のプロトコル手数料は業界標準で変動しない見込みです。

最大の成長要因はETHステーキングの規模です。他チェーン(Solana等)に比べてもETHのステーキング率は低水準。主要なマクロドライバーはウォール街によるETHステーキングイールドへの関心で、BlackRockはiShares ETFのETHステーキング機能追加を申請しています。

これが実現すれば、ETHステーキングは機関向け主流イールド商品となり、ETH保有者が追加利回りとキャッシュフローを得やすくなります。Lido(またはCoinbase、Puffer等)が主要選択肢になれば、ステーキング市場全体が飛躍的に拡大します。一方、ネットワーク参加率増加でステーキング報酬は圧縮されます。

Lido DAOは、トークンのユーティリティ向上と長期価値整合のため、LDO収益分配提案も検討していますが、これはプロトコル収益の減少や持続性への懸念も伴います。合理的な「余剰利益シェア」案も議論されています。

Jitoの新しい収益モデル:MEVチップ

-——————————————————

@jito_sol</a>はSOLステーキングで最大規模を誇り、財務指標でもLidoを上回っています。Jitoは約1600万SOL(jitoSOL)を運用し、全ネットワークの23%を占めます。

SOLステーキング率は67.18%と、L1チェーンとして最高水準です。2023年10月以降、Jitoはリキッドリステーキングの基盤インフラを提供し、新たなリステーキングサービスやVRT(Vault Receipt Token)プロバイダーの成長を支えています。

- バグ報奨金:ホワイトハットによる脆弱性報告への報酬

- 流動性マイニング報酬:JitoSOL/VRT流動性供給者への報酬(Orca、JupiterなどDeFiプラットフォーム向け)

- リステーキング助成:NCN(Node Consensus Network)技術者・運営者向け支援

- インターセプター手数料:短期アービトラージ対策としてJitoSOLを10時間凍結、早期引き出し時は10%手数料

- JitoSOL管理手数料:ステーキング報酬・MEVに対し4%手数料、ユーザー預け金ベースで年率0.3%(7%APY×4%)

- チップルーター:各エポックでMEVチップの3%をプロトコル収益(2.7%DAO、0.15%JTOステーカー、0.15%JitoSOL保有者)として計上

Jitoファウンデーションの戦略と財務

流動性インセンティブがJito最大のコスト項目であり、2024年第2四半期に急増、四半期当たり100万〜300万ドルのレンジで推移しています。

要因はJIP-2・JIP-13による$JTOのDeFiインセンティブ配分(主に@KaminoFinance)で、2024年第2四半期以降、jitoSOL収入は大きく増加。DeFiループ活用による高いリターンもあり、SOLのステーキング需要・jitoSOL供給・収益が拡大しました。

2025年以降、ファウンデーションはリステーキング・DeFiにおけるVRT流通拡大を目的に1400万JTO(約2400万ドル)をインセンティブとして用意しています。

2025年第3四半期時点で約770万JTOを配布済み。収益は各四半期で36%・67%・23%と伸びており、インセンティブ支出を超える成長を達成、施策の有効性が裏付けられています。

収益源はTip RouterとJitoSOL手数料が主柱で、2024年第4四半期以降のSolanaミームコインブームでオンチェーン取引量が急増、Jitoは最大の恩恵を受けました。

最盛期にはJitoチップがSolanaのREV(Real Economic Value)の41.6〜66%を占めました。2025年第2四半期以降はTip Router収益がJitoSOL手数料を上回り、JitoのMEVインフラ競争力が明確化しています。Solanaトレーダーは「優先チップ」取引が常態化しており、他L1と一線を画す独自ビジネスモデルを生み出しています。

Solanaネットワークの活発化、MEVインフラ強化、jitoSOL優位、リステーキング事例拡大で、Jitoの純利益は2025年第2四半期に約500万ドルと過去最高を記録、四半期比57倍。ミームコイン熱は2024年「pump.fun」以来落ち着いていますが、SOLリステーキング成熟が次の成長要因となり得ます。

免責事項

1. 本記事はTechFlowから転載しています。著作権は元著者chingchalong02に帰属します。転載に関するご懸念はGate Learnチームまでご連絡ください。速やかに対応します。

2. 免責事項:本記事の意見は著者個人によるものであり、投資助言として提供するものではありません。

3. 他言語版はGate Learnチームが翻訳しています。@LidoFinance</a>は約880万ETH(約330億ドル相当)をステークし、全ETHステーキングの25%、ETH供給総量の7%を占めます。Lidoは最大規模のオンチェーンETH保有者です(sharplink:約44万ETH; bitmine:約83万ETH)。">Gate](http://gate.com/)の明記なく転載・再配布・盗用はご遠慮ください。

Lidoは圧倒的なETHステーキング銘柄であり—しばしば「)](https://github.com/TurtleDotXYZ “@TurtleDotXYZや@EulerFinanceも存在します。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

ゲートペイとは何ですか?

dYdXとは何ですか? DYDXについて知っておくべきことすべて