Com a entrada das stablecoins no mercado de pagamentos, será que os grandes nomes tradicionais do setor conseguirão manter sua liderança?

Nota do Editor: As stablecoins já ultrapassaram o universo das negociações cripto e, de forma discreta, avançam para o mercado global de pagamentos, com potencial para transformar a infraestrutura dos sistemas financeiros. Você pode se perguntar: como essa tecnologia inovadora impactará os ecossistemas tradicionais de pagamentos? Este artigo explora como algumas empresas têm feito parcerias com redes de cartões, como Visa e Mastercard, para adicionar funcionalidades de stablecoin às plataformas já existentes, enquanto outras optam por contornar os esquemas tradicionais de cartões e bancos, construindo sistemas de pagamentos totalmente novos. Exemplos pioneiros dessa tendência incluem a PYUSD da PayPal e a solução de pagamentos em USDC lançada pela Shopify em parceria com outras empresas. As stablecoins ameaçarão definitivamente o domínio dos gigantes tradicionais ou criarão um novo ecossistema de pagamentos? Este artigo apresenta as forças que impulsionam essa transformação contínua no setor.

Até agora, as stablecoins foram usadas principalmente no trading de criptomoedas; porém, blockchain e stablecoins estão posicionadas para revolucionar sistemas financeiros tradicionais e complexos, como os mercados de valores mobiliários e as redes de pagamentos.

Nos últimos anos, as stablecoins vêm conquistando espaço nos sistemas de pagamento, geralmente por dois caminhos: (1) incorporando suporte a stablecoins nas redes tradicionais de cartões e (2) buscando eliminar totalmente a dependência dessas redes e dos bancos emissores.

Entre os que adotam o segundo caminho, destacam-se a PYUSD da PayPal e a solução de pagamentos em USDC desenvolvida pela Shopify em parceria com Coinbase e Stripe. Com a maturidade do setor, espera-se que grandes plataformas com imensos mercados lancem sistemas proprietários de pagamento — ameaçando bancos e redes de cartões.

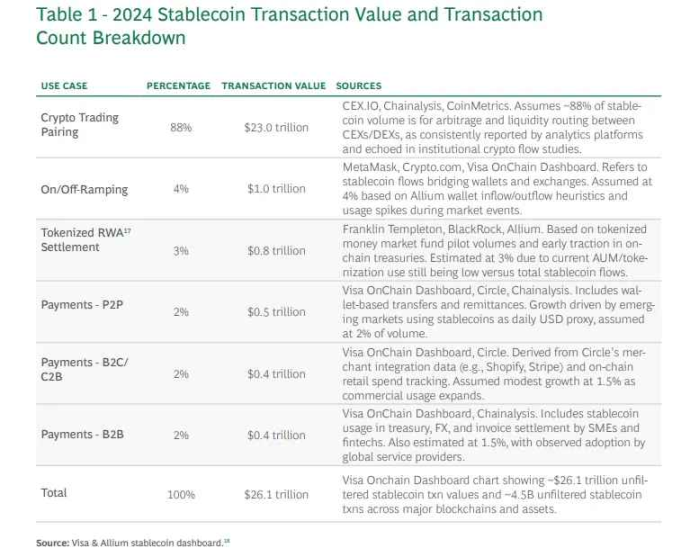

Uso de Stablecoins Ainda é Dominado por Exchanges

Fonte: BCG

Nos Estados Unidos, no Brasil e em outros países, as stablecoins têm recebido atenção crescente dos órgãos reguladores. Discutem-se amplamente seus potenciais impactos em remessas, pagamentos, ativos do mundo real (RWAs) e liquidações interbancárias. Porém, segundo um relatório da Boston Consulting Group (BCG), 88% do volume negociado em stablecoins em 2024 ainda vem de atividades em exchanges de criptomoedas. Isso evidencia como o uso das stablecoins em aplicações reais ainda é limitado e não alcançou escala massiva.

Stablecoins: Base para Mudanças Estruturais nas Finanças

Inovações em fintech melhoraram bastante a experiência do usuário, mas a retaguarda do sistema financeiro global segue prejudicada por processos arcaicos e ineficiências. Nesse contexto, blockchain e stablecoins têm potencial para realmente impulsionar uma transformação estrutural — não apenas ampliando infraestruturas existentes, mas revolucionando modelos com o mesmo impacto de grandes rupturas históricas no setor financeiro.

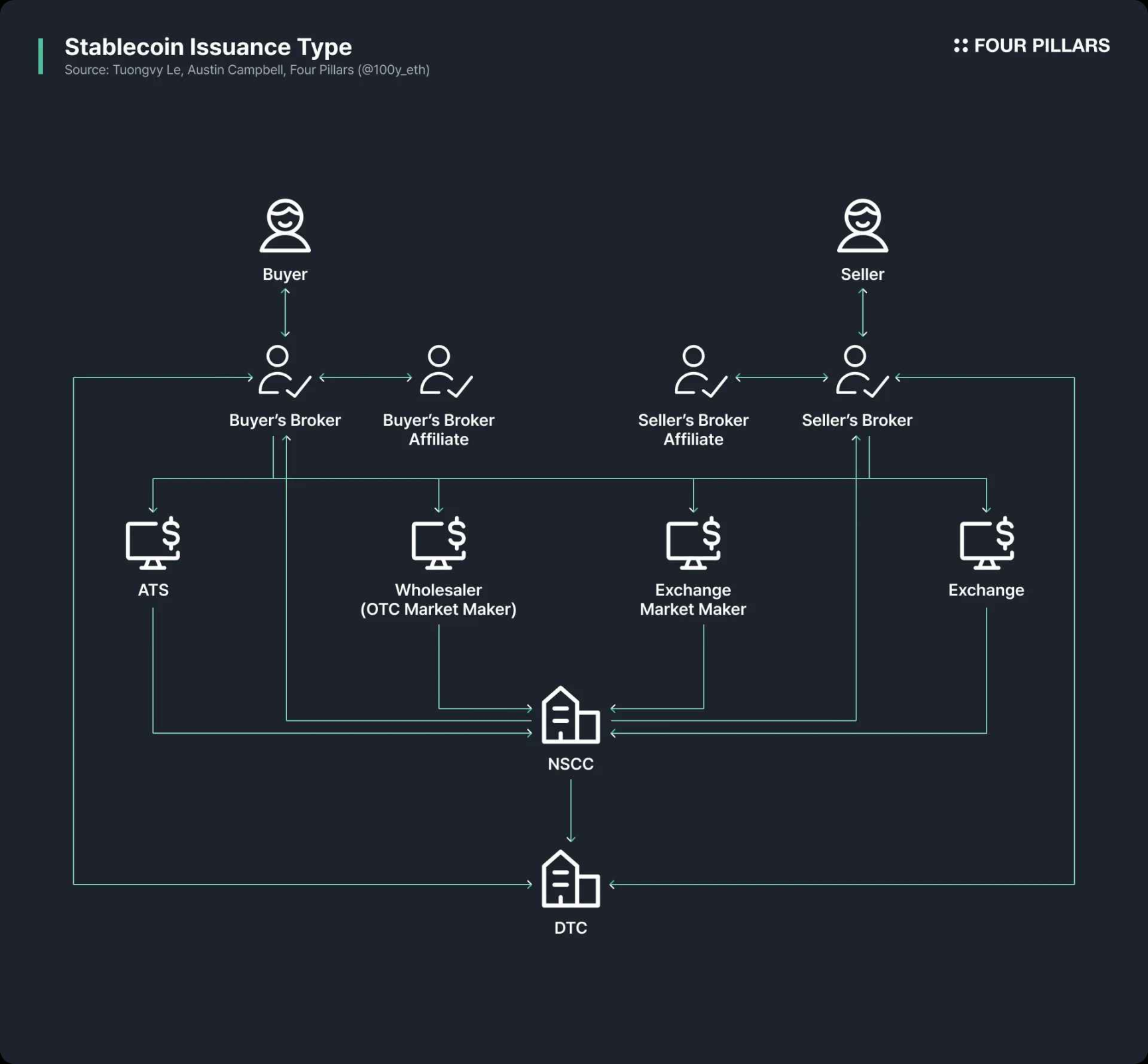

Mercado de Valores Mobiliários

O sistema complexo de liquidação dos mercados de valores mobiliários foi criado após a crise do papel que impactou os Estados Unidos nas décadas de 1960 e 1970. À época, todo o processamento era feito em papel, e o explosivo aumento dos volumes quase paralisou o setor. Para superar essa crise, o Congresso aprovou o Securities Investor Protection Act (SIPA) e alterou a Securities Act, estabelecendo estruturas de compensação centralizada e custódia indireta.

A digitalização dos registros de propriedade e o aumento da eficiência das liquidações vieram acompanhados da predominância de intermediários — corretoras, câmaras de compensação, instituições custodiantes — ampliando a complexidade e os custos. O sistema vigente ainda reflete políticas adaptativas e restrições técnicas datadas da era pré-blockchain.

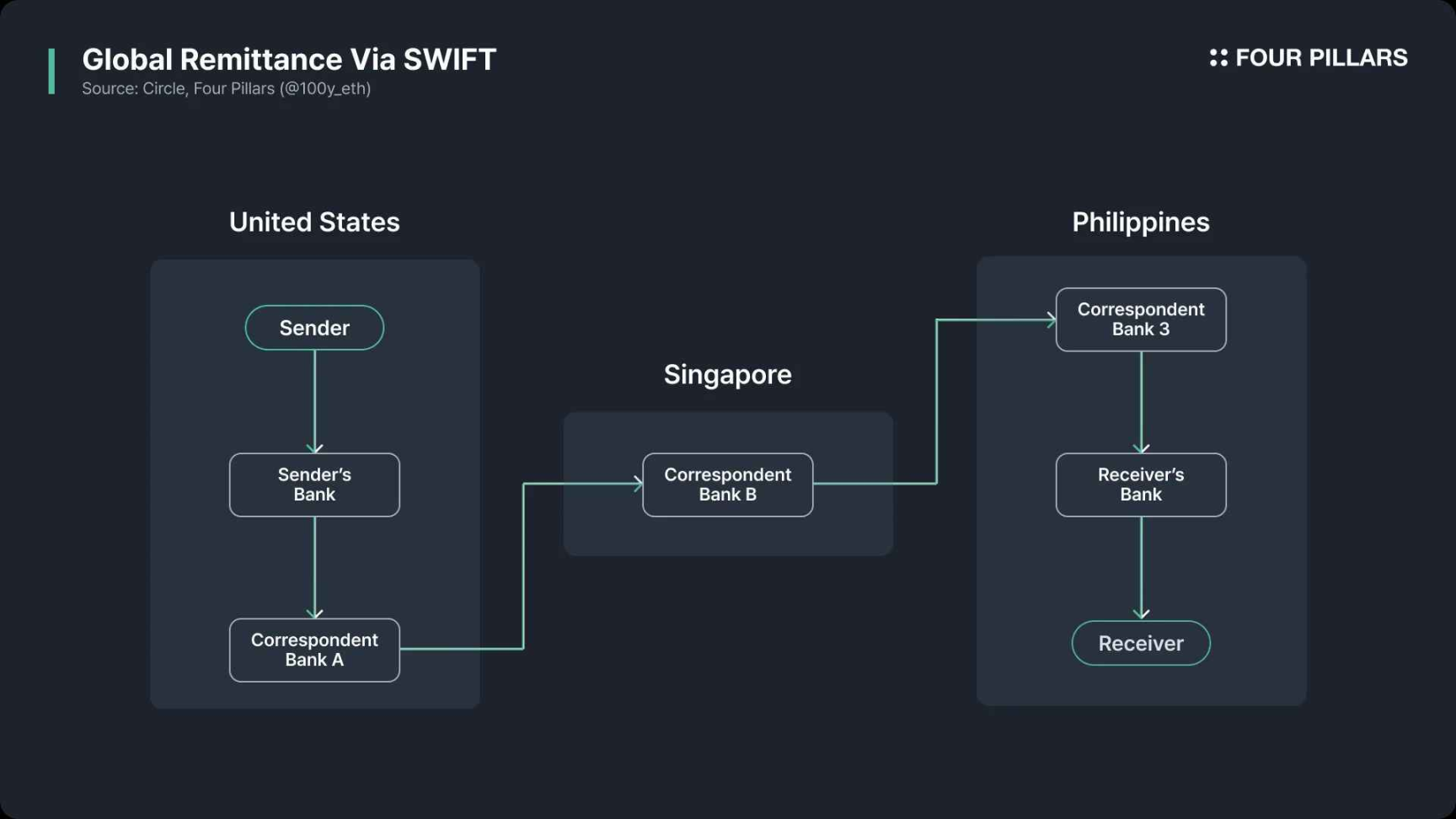

Remessas Internacionais

O SWIFT (Society for Worldwide Interbank Financial Telecommunication) é a principal infraestrutura global de pagamentos internacionais. Fundado em Bruxelas em 1973 por 239 bancos, o SWIFT substituiu a estrutura anterior de mensagens bancárias, que era lenta, falha e sem padrões — resultando em ineficiências, incompatibilidades e riscos. A missão do SWIFT foi padronizar e tornar seguras as comunicações do setor financeiro.

Mesmo assim, o SWIFT limita-se à parte de mensagens: a transferência dos recursos de fato ocorre por meio de redes de bancos correspondentes e bancos centrais, com liquidação processada à parte. Cada elo intermediário acrescenta custos e atrasos: taxas, verificações KYC/AML, conversão cambial, diferenças de fuso horário e feriados. Com isso, pagamentos internacionais ainda são lentos e pouco transparentes. Se blockchain e stablecoins já existissem, liquidação e mensagem poderiam acontecer numa mesma plataforma, ampliando eficiência e transparência.

Stablecoins Podem Transformar o Mercado de Pagamentos?

Apesar de muito se falar sobre stablecoins como força inovadora nos mercados de valores e remessas internacionais, o caso de uso mais promissor e aguardado está nos pagamentos para o consumidor. Não apenas startups Web3, mas gigantes como Visa, Mastercard, Stripe e PayPal estão investindo agressivamente nessa área.

Para avaliar se as stablecoins podem transformar de fato os pagamentos, é essencial entender o funcionamento dos sistemas legados, identificar seus gargalos e onde as stablecoins oferecem vantagens.

Como Funcionam os Sistemas de Pagamento Legados?

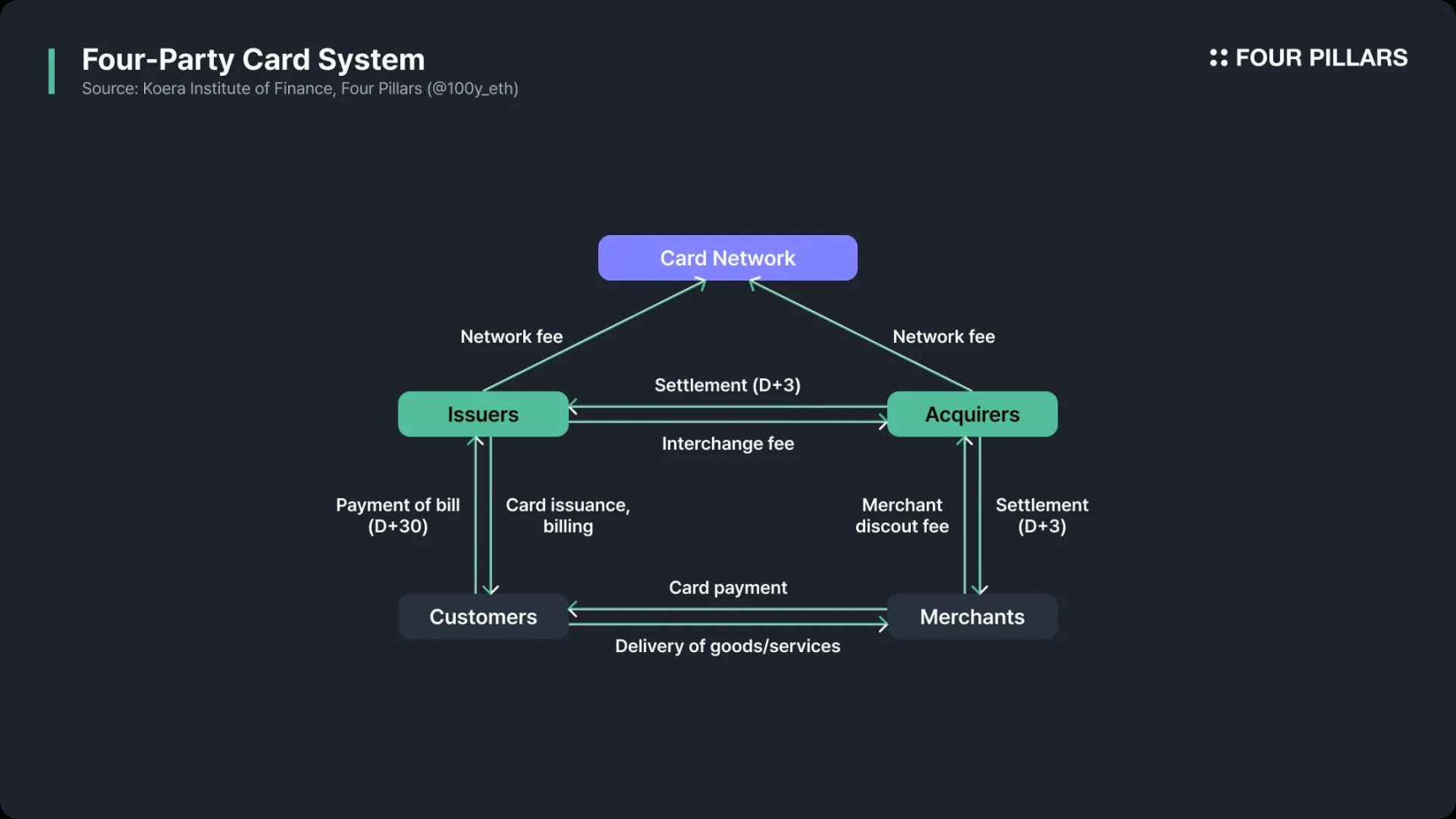

Veja como é o fluxo de pagamento quando um cliente paga um comerciante:

Autorização

- O cliente inicia o pagamento com o cartão;

- O terminal de pagamento ou gateway online envia uma solicitação de autorização para o adquirente do comerciante;

- O adquirente remete a solicitação para a rede do cartão (VisaNet, Mastercard, etc.);

- A rede direciona o pedido ao banco emissor do cartão do cliente.

Verificação

- O banco emissor checa validade do cartão, saldo, limite de crédito e possíveis fraudes;

- A aprovação ou rejeição retorna pela rede ao adquirente;

- Se aprovada, o valor é bloqueado (“autorizado”) na conta do cliente;

- Se negada, o comerciante recebe a recusa e justificativa.

Captura

- Em segmentos como postos, hotéis ou comércio eletrônico, o valor final é confirmado somente após a autorização. O comerciante envia a solicitação de “captura” ao adquirente para liquidar a transação.

Processamento em Lote

- As transações autorizadas são agrupadas durante o dia e enviadas ao adquirente ao final do expediente.

Compensação e Intercâmbio

- O adquirente submete os lotes de dados à rede do cartão;

- A rede envia cada transação ao emissor correspondente, calcula as taxas de intercâmbio e realiza a compensação.

Liquidação

- Os fundos são transferidos da conta de liquidação do emissor para a do adquirente. A rede emite relatórios, mas a movimentação financeira ocorre pelas infraestruturas interbancárias.

Repassando ao Comerciante

- O adquirente credita a conta bancária do comerciante (menos taxas), geralmente via TED, DOC ou transferências semelhantes.

Conciliação

- O comerciante faz a conciliação dos depósitos recebidos com seus controles, detectando eventuais divergências, omissões ou duplicidades.

Quais as Desvantagens dos Sistemas Atuais?

Altos custos e liquidação lenta estão entre os maiores problemas das redes de cartões tradicionais. Esses gargalos são inevitáveis?

Fonte: a16zcrypto

Taxas de Pagamento

O comerciante arca com três categorias principais de taxas em pagamentos com cartão:

- Taxas de intercâmbio (as maiores, recebidas pelo banco emissor);

- Taxas de rede (cobradas por Visa, Mastercard, etc.);

- Margens do adquirente (taxas de serviço do banco do comerciante).

Será que blockchain e stablecoins podem de fato reduzir esses custos? O primeiro ponto é a redução de custos em pagamentos internacionais. Tradicionalmente, as liquidações entre comerciantes e consumidores de países diferentes passam pelo SWIFT. Blockchain e stablecoins podem eliminar essa dependência, gerando reduções expressivas.

O segundo ponto é economizar ao eliminar totalmente as redes de cartão e bancos emissores. As redes de cartões atuam como camada de comunicação entre os bancos dos clientes e comerciantes, mas pagamentos com stablecoins podem, ao menos em tese, transferir fundos diretamente — de carteira para carteira, via blockchain.

Velocidade da Liquidação

A autorização em pagamentos por cartão é quase instantânea — algo que blockchains públicas ainda não conseguem igualar em escala. Já o clearing e a liquidação nas redes de cartões levam de 1 a 2 dias para compensação e de 1 a 5 dias para liquidação definitiva.

Diversos fatores provocam atrasos — alguns podem ser resolvidos, outros não:

- Ciclos de compensação: card payments são agrupados e compensados diariamente; sistemas blockchain não têm essa restrição;

- Disputas, estornos, cancelamentos e reembolsos: continuam provocando atrasos, independentemente da tecnologia usada;

- Pagamentos internacionais: ainda passam pelo SWIFT, gerando lags adicionais; aqui blockchain oferece vantagem real.

Sistemas de Pagamento Baseados em Stablecoins

Cresce o número de instituições financeiras e empresas que testam ou implementam soluções de pagamentos com stablecoins. A transformação se dá de duas formas principais: (1) redes como Visa e Mastercard procuram integrar stablecoins aos seus próprios sistemas; (2) outros provedores querem contornar tais redes.

Pagamentos com Stablecoin Integrados às Redes de Cartão

Como detalhei em minha análise anterior, Visa e Mastercard trabalham ativamente para integrar stablecoins à infraestrutura central de pagamentos.

- Cartões cripto: Permitem que clientes paguem com stablecoins diretamente de carteiras Web3 ou contas em exchanges. O emissor pode converter as stablecoins em moeda fiduciária e processar no sistema tradicional, ou repassar stablecoins diretamente à rede para liquidação junto com transações convencionais.

- Liquidação em stablecoin: Como mostrado, as redes podem receber stablecoins em contas de liquidação ou liquidar com adquirentes usando stablecoins.

A integração de stablecoins nas redes permite pagamentos e liquidação em stablecoins, mas não altera substancialmente a arquitetura ou os participantes. O maior benefício é a conveniência para quem já opera em stablecoin, eliminando a fricção de conversões entre moeda fiduciária e cripto. Se toda a transação correr em stablecoin — especialmente em operações internacionais — os ganhos de eficiência são ainda maiores.

Contornando Redes de Cartão e Bancos Emissores

Ao mesmo tempo, alguns provedores de pagamentos optam por contornar completamente Visa, Mastercard e outras redes, processando pagamentos diretamente em stablecoins. Os casos mais destacados são PYUSD da PayPal e a integração USDC da Shopify com Coinbase e Stripe.

Solução de Pagamento com PYUSD

No PayPal, usuários podem gastar PYUSD diretamente pelo app. Diferente de uma carteira cripto padrão, a custódia da PYUSD fica a cargo da Paxos, em nome do usuário. Ao pagar com PYUSD, não há movimentação on-chain — o PayPal apenas atualiza seus registros internos. Se o comerciante preferir receber em moeda fiduciária, o PayPal converte PYUSD para dólar e paga usando transferências bancárias tradicionais.

Se o saldo do usuário em PYUSD for insuficiente, é possível recarregar via conta bancária ou cartão (com eventuais taxas); já os comerciantes que optam por liquidação em moeda fiduciária ainda enfrentam custos e prazos bancários. Porém, ao executar todo o fluxo em PYUSD, eliminam-se intermediários de cartão e bancos, reduzindo custos e atritos.

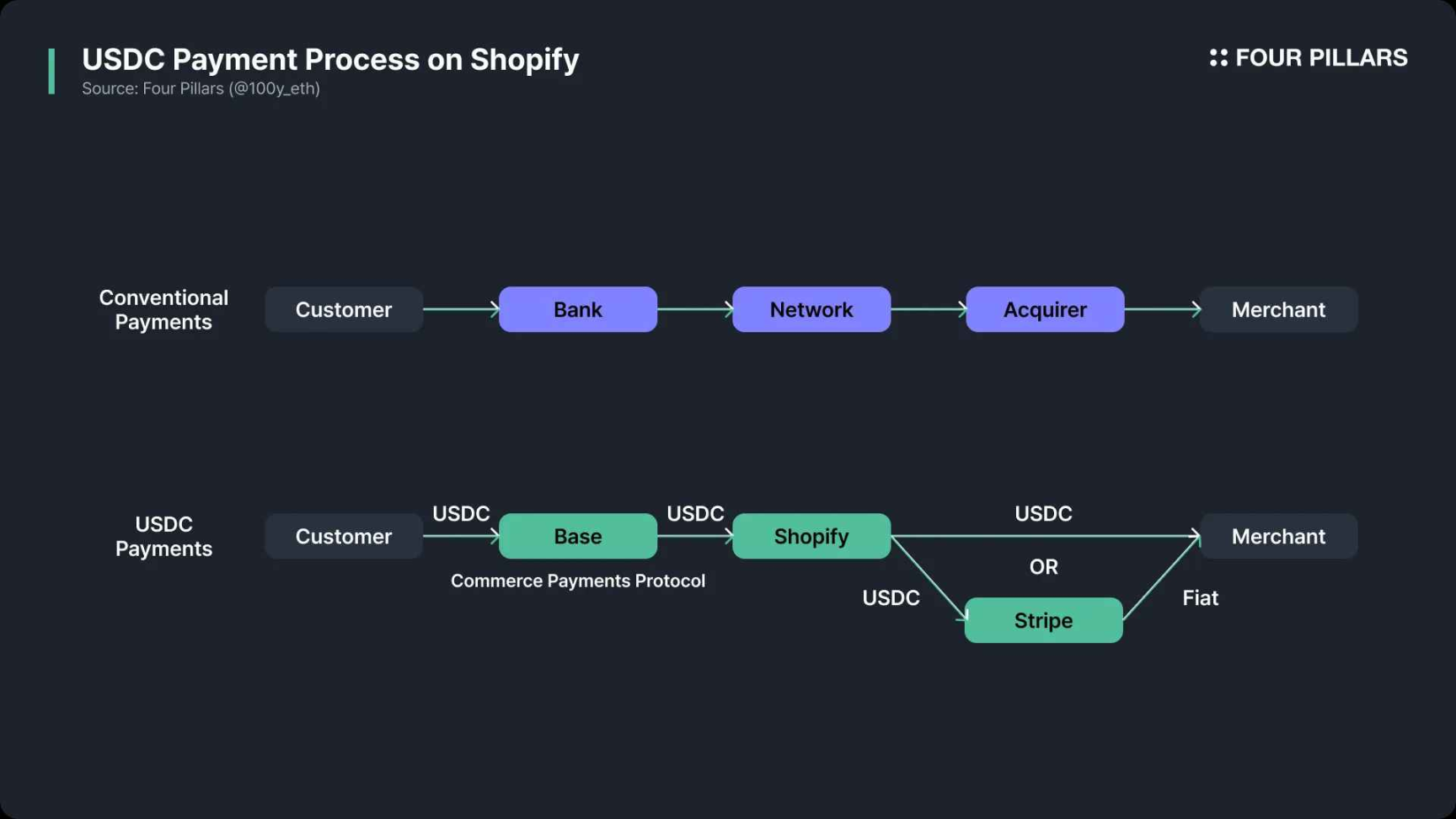

Integração USDC da Shopify com Coinbase e Stripe

Enquanto o PayPal utiliza stablecoins dentro do próprio ecossistema, a Shopify agora permite pagamentos em USDC nativamente on-chain.

Em junho de 2025, a Shopify anunciou parceria com Coinbase e Stripe para oferecer pagamentos em USDC pelo Shopify Payments. Clientes podem efetuar pagamentos com carteiras compatíveis com USDC na Base, em autocustódia.

O “Commerce Payment Protocol” on-chain da Shopify segue a lógica dos cartões: autoriza o pagamento antes que os fundos sejam efetivamente transferidos, permitindo que Shopify/Coinbase e lojistas processem liquidações em lote na rede.

Por padrão, a Shopify conta com a Stripe para converter USDC em moeda fiduciária local e pagar via TED, SEPA ou outros métodos convencionais. Comerciantes também podem optar por receber a liquidação diretamente em USDC — com liquidação quase instantânea e total autonomia cripto.

Resumo e Perspectivas

A dúvida mais frequente sobre pagamentos com stablecoins é: “Se transações blockchain são irreversíveis, como lidar com cancelamentos e reembolsos?” Mesmo com pagamentos peer-to-peer, questões como fraude, estornos e reembolsos continuarão a exigir intermediários. Ou seja, as funções de redes de cartões e bancos emissores não vão desaparecer.

Tanto nos exemplos de PayPal quanto de Shopify, intermediários como PayPal e Stripe atuam como prestadores de serviço de pagamentos, realizando triagem antifraude, gestão de estornos e reembolsos. No PayPal, as transações em PYUSD são liquidadas off-chain, garantindo flexibilidade para disputas. O protocolo on-chain da Shopify introduz uma janela de atraso após a autorização para permitir contestações. Já a Circle, emissora do USDC, lançou protocolo de reembolso para disputas descentralizadas.

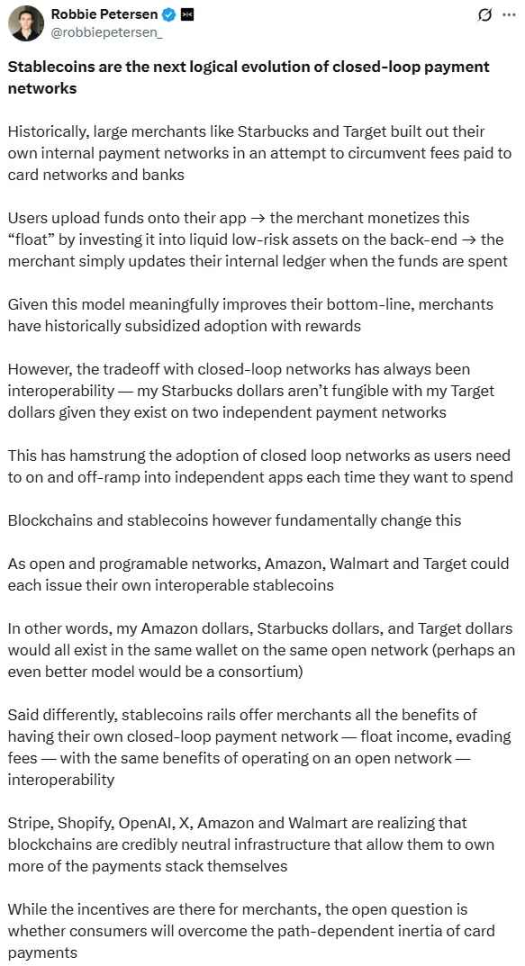

Fonte: X (@robbiepetersen_)

Os pagamentos com stablecoins ganham cada vez mais espaço no setor. A emissão é essencial, mas a adoção e o crescimento do ecossistema são igualmente importantes. Como destaca Robbie Petersen, da Dragonfly, grandes redes com enorme base de usuários e comerciantes tendem a adotar fluxos de stablecoin, contornando bancos e redes de cartões. Stablecoins podem gerar em breve interoperabilidade entre ecossistemas fechados de pagamento. Com esse cenário, stablecoins tendem a se tornar reais ameaças competitivas para bancos e redes de cartões, forçando-os a buscar novas oportunidades diante da onda digital — que é irreversível.

Aviso Legal:

- Este artigo é reprodução de Foresight News. Todos os direitos autorais pertencem ao(s) autor(es) original(is) (100y). Para questões de direitos, entre em contato com a equipe Gate Learn, que responderá conforme os procedimentos previstos.

- Aviso: As opiniões aqui expressas são exclusivamente do autor e não representam recomendação de investimento.

- As versões em outros idiomas foram traduzidas pela equipe Gate Learn. Não copie, distribua ou infrinja estas traduções sem autorização expressa e citação à Gate.

Compartilhar

Conteúdo