O dilema da Pump.fun: perda de quota de mercado, acusações legais e equipa da Geração Z a liquidar posições

“O sítio mais interessante da internet”—assim descreviam, outrora, os três fundadores da Gen Z o seu projeto Pump.fun. Atualmente, a frase soa mais a uma piada amarga digna de humor negro.

Em julho de 2025, este ex-disruptor das meme coins—destacado por ter impulsionado a tendência do “lançamento de tokens com um clique”—enfrenta uma crise de confiança sem precedentes e fortes adversidades de mercado.

A Pump.fun encontra-se sob enorme pressão comercial à medida que competidores lhe retiram quota de mercado e os principais indicadores despencam. Pior ainda, a empresa enfrenta agora investigação legal nos EUA, respondendo por alegados crimes de fraude com valores mobiliários e violações graves do regime RICO. Depois de ter começado numa onda de entusiasmo, a Pump.fun é hoje testada pela própria euforia que ajudou a desencadear.

Quando a Confiança se Quebrou

Julho de 2025: uma única decisão mudou tudo.

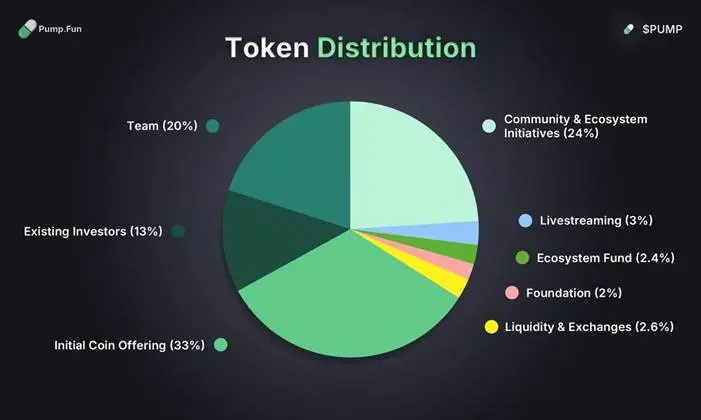

A Pump.fun anunciou o lançamento do seu token próprio, PUMP, promovendo uma valorização totalmente diluída de 4 mil milhões de dólares. Aquilo que podia ser um marco orgulhoso tornou-se, afinal, o ponto de rutura que abalou o âmago da comunidade da plataforma.

A ironia não passou despercebida: embora os fundadores tivessem construído reputação à custa de frases como “toda pré-venda é um esquema”, realizaram eles próprios uma mega pré-venda do PUMP. Para a comunidade, foi um caso flagrante de hipocrisia e traição.

Jocy, fundadora da destacada VC IOSG Ventures, classificou publicamente o evento, na X, como um caso de “liquidez de saída” altamente arriscado, alertando que pedir uma avaliação de 4 mil milhões de dólares por uma meme coin em mercado bear era comprometer perigosamente o futuro. Os receios do mercado confirmaram-se de imediato.

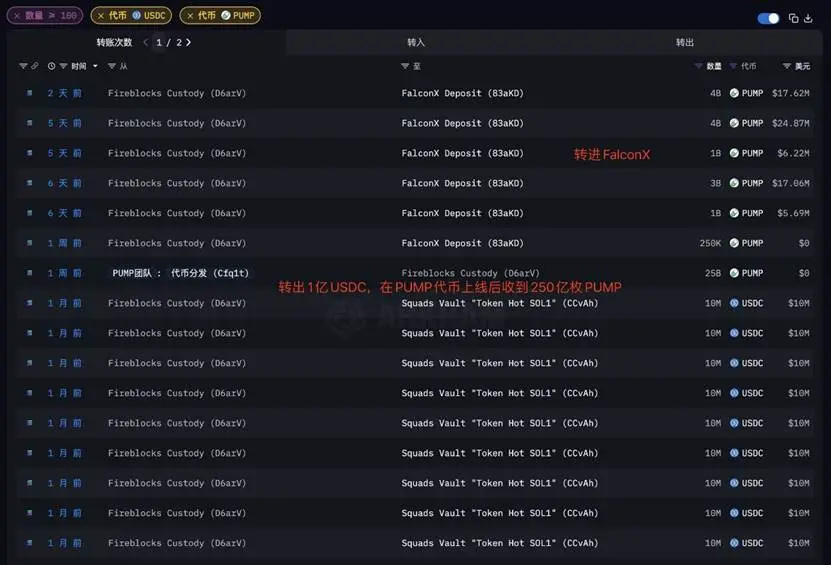

Dados da CoinMarketCap indicaram que o preço do token afundou 75% poucas horas após o lançamento. No momento da redação, o PUMP era negociado a $0,0024 USDT—mais de 30% abaixo do preço público de $0,004 USDT.

Os dados on-chain revelavam ainda mais inquietação: 340 wallets whale coordenaram uma venda em massa, detendo mais de 60% dos tokens da pré-venda. Segundo o utilizador EmberCN na X, somente duas wallets privadas despejaram 141 milhões de dólares em tokens, obtendo quase 40 milhões em lucros.

Nas redes sociais, a euforia transformou-se de um dia para o outro em desilusão total. “Pensámos que, finalmente, tínhamos tido sorte—mas acabámos usados por outros.” A perceção de fraude e manipulação propagou-se rapidamente, corroendo a confiança de base que tinha alimentado o crescimento da Pump.fun.

Queda Abrupta, Modelo de Negócio Sob Fogo

Esse colapso da confiança espelhou-se instantaneamente nos principais indicadores.

O rival LetsBONK.fun conquistava o domínio do mercado num ritmo impressionante. Segundo a Dune Analytics, a quota da Pump.fun em lançamentos de tokens novos caiu de 90% para 24% num único mês—enquanto a LetsBONK.fun subiu de 5% para 64%. Este movimento traduz um choque profundo de modelos de negócio.

A Pump.fun taxava centralizadamente cada lançamento, ao passo que a LetsBONK.fun conquistou confiança direcionando 58% das receitas para recomprar e queimar tokens do ecossistema—criando um círculo virtuoso de distribuição de valor e confiança.

Com o cenário a agravar-se, a CoinCentral destacou os planos da equipa para recompras multimilionárias. O mercado interpretou-as como “manobras para colocar o retalho a segurar topo”. Analistas evidenciaram que o projeto vendeu a $0,004 e recomprou a $0,0064 usando receitas—um ágio de 60%, unicamente para sustentar o preço.

A recompra mitigou a queda dos preços—mas não conseguiu restaurar a base abalada de valor e confiança. Paralelamente, reguladores internacionais apertaram o cerco.

Em dezembro de 2024, após aviso da Financial Conduct Authority (FCA) britânica, a Pump.fun teve de bloquear 9% do tráfego—correspondente à sua base no Reino Unido.

Longe de caso isolado, foi o desfecho previsível de um modelo “viral” sob vigilância regulatória. A Pump.fun mergulhou num ciclo vicioso: concorrência crescente minava receitas, receitas decrescentes limitavam capacidade de recompras, preços em queda corroíam a confiança e a fuga de utilizadores agravava-se.

RICO Enrijece o Cerco

O impacto mais severo adveio do plano judicial. De início, várias ações coletivas acusavam todos os meme tokens da plataforma de valores mobiliários não registados. Escritórios legais como a Wolf Popper LLP impulsionaram a “Teoria do Emissor Conjunto”, defendendo que a plataforma estava profundamente envolvida na criação, negociação e liquidez—e não apenas como fornecedor técnico neutro.

Em julho de 2025, o combate jurídico intensificou-se: a nova versão do processo Aguilar apresentou acusações ao abrigo do RICO—lei tipicamente reservada a crime organizado.

O leque de arguidos passou a incluir a Solana Foundation, a Solana Labs e ainda os seus cofundadores, na qualidade de supostos arquitetos, beneficiários e cúmplices. As consequências extravasam a Pump.fun, impactando os próprios limites de responsabilidade de todo o ecossistema Solana.

Deve a infraestrutura core, como a Solana, fiscalizar as estrelas do seu ecossistema? Este caso lançou um alerta a todas as blockchains públicas: as parcerias com projetos do ecossistema podem ser bem mais arriscadas do que se supunha. Sob RICO, estão em causa fraude eletrónica e com valores mobiliários, transmissão de fundos não licenciada e cumplicidade em branqueamento de capitais.

A acusação mais grave: o grupo hacker Lazarus, da Coreia do Norte, terá usado tokens meme da Pump.fun para lavar fundos roubados no ataque à Bybit.

Governança Frágil—Sem Defesa Contra Insiders

O mais chocante, no entanto, foi a traição interna.

Em 16 de maio de 2024, a Pump.fun foi alvo de um ataque de 1,9 milhões de dólares; o autor não era um hacker externo, mas sim um ex-funcionário insatisfeito.

Autoidentificado como “Stacc”, o ex-funcionário confessou na X, citando vingança e aversão a “maus chefes” como motivação. Uma auditoria técnica determinou que o ataque não resultou de falhas de smart contract, mas do abuso de privilégios de administrador.

Tendo acesso privilegiado, o insider obteve direitos de levantamento indevidamente e recorreu a flash loans para esgotar a oferta de vários tokens—desviando a liquidez inicial da DEX. Apesar de se afirmar imune a rug pulls de meme coins, a Pump.fun estava vulnerável a um empregado revoltado.

Este episódio é um aviso contundente: o crescimento vertiginoso da Pump.fun deixou-a exposta a falhas graves de segurança e governance.

De Travar Rug Pulls a Executar o Seu Próprio

O início desta história surge na “mania das meme coins Solana” de 2024. Programadores e especuladores do mundo inteiro acorreram à Solana à procura do mítico token x100. Mas lançar um novo token e criar a primeira pool de liquidez (LP) era dispendioso e tecnicamente exigente—uma barreira que afastava criadores e equipas de base.

Os protagonistas: três fundadores da Gen Z—CEO Noah Tweedale (21), CTO Dylan Kerler (21) e COO (pseudónimo) Alon Cohen (23). Ao detetarem essa barreira, propuseram-se “eliminar o risco do rug pull em meme coins”, sonhando criar “o sítio mais interessante da internet”.

A Pump.fun chegou em janeiro de 2024, revolucionando: “lançamento de token em um clique”. O que antes custava dias e centenas de euros, passava a fazer-se em minutos e trocos. Disruptivo? Sem dúvida—e o crescimento explodiu.

No entanto, especuladores rapidamente tomaram conta da inovação. O modelo tornou-se um amplificador de hype, e a mega pré-venda do PUMP elevou a especulação ao extremo.

As regras de negócio eram ignoradas de forma recorrente. Ganharam credibilidade com retórica anti-pré-venda—mas puxaram a maior pré-venda já vista. Sob pressão da FCA, cortaram relações com a entidade britânica; o CEO negou que fosse uma empresa do Reino Unido, o COO declarou que vínculo laboral não implicava propriedade. Para muitos, tudo parecia demasiado planeado para ser inocente.

Jovens prodígios, especuladores e contornadores de regras—juntos, orquestraram a ascensão meteórica e a queda abrupta da Pump.fun. Os fundadores nunca imaginaram que um projeto de diversão os lançaria numa tempestade regulatória e comercial.

No Cruzamento

A Pump.fun encontra-se agora num momento decisivo. As ações judiciais, a perda de quota de mercado e a fuga dos utilizadores paralisaram o seu ímpeto.

Isto é uma lição dura do darwinismo DeFi: plataformas prosperam pela capacidade de adaptação (barreiras baixas, efeito viral), mas se não evoluem para enfrentar a complexidade (regulação, confiança, segurança), a extinção aproxima-se.

A crise da Pump.fun desafia toda a indústria cripto: até onde deve ir a responsabilidade das plataformas quando a inovação testa os limites da legalidade?

Com os reguladores a voltarem o foco para o DeFi em vez das exchanges centralizadas, é certo que novas iniciativas como a Pump.fun estão a surgir.

Para todos os participantes de mercado, nunca foi tão essencial distinguir diversão de fraude. Esta narrativa—ascensão espontânea, auge de hype e queda—pode bem definir o próximo capítulo das criptomoedas.

Aviso legal:

- Este artigo foi republicado de [ChainCatcher]. Os direitos de autor pertencem ao autor original [Zz, ChainCatcher]. Para questões de republicação, contacte a equipa Gate Learn, que responderá de acordo com a nossa política.

- Aviso: As ideias e opiniões expressas são da exclusiva responsabilidade do autor e não constituem aconselhamento de investimento.

- As versões noutras línguas são traduzidas pela equipa Gate Learn. Sem referência a Gate, a reprodução, redistribuição ou cópia do artigo traduzido é proibida.