Por que Euler é o Melhor Produto de Empréstimo em DeFi Atualmente

A Euler Finance tem estado em alta desde outubro de 2024, tornando-se um dos retornos mais impressionantes na história do DeFi. Apesar de enfrentar grandes contratempos - um hack em 2023 levou a uma suspensão temporária do protocolo - a equipa da Euler tem trabalhado incansavelmente para reconstruir e recuperar a confiança dos utilizadores.

Os dados falam por si:

- Os depósitos totais atingiram 1 bilhão de dólares americanos (um aumento de 1000% em 4 meses)

- empréstimo de 4,3 bilhões de dólares dos EUA

- TVL excede $100 milhões no Sonic

- Implantado em 8 cadeias

Depósitos totais da Euler Finance, fonte: DeFiLlama

O aumento significativo nos depósitos prova a crescente atratividade da Euler no espaço DeFi.

Mas por que os usuários devem considerar usar Euler para empréstimos agora? Para entender por que Euler se destaca, vamos primeiro explorar alguns problemas com outros produtos de empréstimos no mercado e como Euler aborda esses problemas.

Questões de compensação e MEV

Um dos principais problemas com os protocolos de empréstimos DeFi é o método de liquidação. Nos mercados de empréstimos tradicionais, entidades centrais (como bancos) podem liquidar dívidas ruins. No entanto, no mundo descentralizado, esse processo depende de terceiros - liquidadores, que atuam como arbitragistas. Esses usuários criam bots para liquidar automaticamente posições quando o colateral é insuficiente. Em troca, eles recebem descontos no colateral, e a competição para liquidar essas posições é acirrada.

Esta competição leva a um aumento nas taxas de Gas, especialmente em redes como o Ethereum, onde o primeiro liquidatário de uma ação será recompensado. Como resultado, as guerras de Gas podem escalar, tornando difícil para os usuários comuns interagir com a blockchain quando os preços do Gas disparam. Este fenômeno é chamado de MEV, um grande problema enfrentado pelo ecossistema DeFi.

Como lidam os outros protocolos com a liquidação

Plataformas líderes de DeFi como Aave, Compound e Curve têm todos sistemas de liquidação. Quando a posição de um mutuário cai abaixo do limite de garantia, os liquidantes competem para apreender a garantia com desconto. No entanto, este processo frequentemente leva a uma queda rápida nos preços das garantias, exacerbando ainda mais os problemas de liquidação e aumentando os custos do gás.

Estes protocolos incentivam os arbitradores a facilitar a liquidação, mas a intensa competição de liquidação muitas vezes leva a resultados injustos e a custos de negociação elevados para os utilizadores regulares.

O método inovador de liquidação de Euler

A Euler Finance adotou um método de liquidação radicalmente diferente, com o objetivo de enfrentar esses problemas de frente.

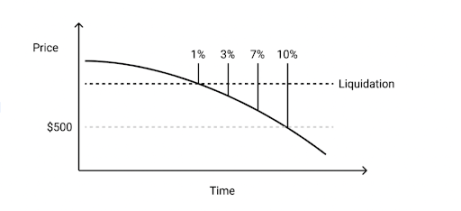

Liquidação de leilão holandês

Ao contrário da Compound ou Aave, que usam uma taxa de desconto fixa no processo de liquidação, o Euler usa um mecanismo de leilão holandês. Isso significa que à medida que o colateral da posição do mutuário se torna cada vez mais insuficiente, o desconto de liquidação aumentará gradualmente ao longo do tempo. Os liquidantes podem escolher o momento de intervenção ótimo com base nas suas expectativas de risco e retorno.

Os descontos de liquidação aumentam ao longo do tempo

Este mecanismo reduz a congestão e a competição que levam ao MEV, ajudando assim a estabilizar os preços do Gás. Ao transformar a liquidação num leilão, Euler criou um ambiente mais benéfico e controlável para todas as partes envolvidas.

Liquidação Suave

Um dos destaques do Euler é o mecanismo de liquidação suave, que visa proteger os mutuários do medo de liquidação completa. Sob o mecanismo de liquidação suave, quando o valor do colateral do mutuário cai ou a dívida aumenta, apenas parte do colateral será liquidada. No entanto, se o preço do colateral subir, o mutuário pode recuperar a parte liquidada.

Isso dá aos mutuários mais tempo para se recuperarem das flutuações do mercado sem perderem imediatamente toda a sua posição. A liquidação suave permite aos utilizadores manter o controle dos seus ativos, aumentando a sua capacidade de resistir a declínios temporários de preços e minimizar perdas.

O mecanismo de liquidação inovador de Euler impactou diretamente e positivamente os seus benchmarks:

As atividades de empréstimo estão ativas

Comparado a outros protocolos como Aave (0.38) e Compound (0.3), Euler tem a maior taxa de TVL de Empréstimo (0.45). Isto indica que os mutuários são atraídos para o Euler devido às suas características únicas, tais como termos de liquidação mais favoráveis e a capacidade de alavancar fundos com menor risco.

Taxas e retornos atrativos

Taxas semanais geradas pelo Euler, provenientes de: terminal de tokens

A abordagem centrada no usuário de Euler traz taxas altamente competitivas para mutuários (até $557,000 por semana) e retornos lucrativos para depositantes. Ao minimizar o impacto negativo da liquidação para os usuários ao máximo, o protocolo ajuda a garantir que tanto mutuários como credores beneficiem de um processo mais suave e eficiente.

Rácio Empréstimo-Valor (LTV)

A taxa média de empréstimo-valor de Euler é tão alta quanto 90%, muito superior à maioria das outras plataformas de Finanças Descentralizadas. Isto deve-se ao seu mecanismo de liquidação suave, que proporciona aos mutuários uma segurança e flexibilidade superiores na gestão das posições. Os mutuários podem utilizar uma alavancagem mais elevada, garantindo, ao mesmo tempo, uma menor possibilidade de perder todo o colateral num evento de liquidação.

Conclusão

As inovações inovadoras de Euler, como o ajuste do leilão holandês e a liquidação suave, abordam alguns dos problemas mais prementes no empréstimo DeFi, como o MEV, as altas taxas de Gás e os riscos dos mecanismos de liquidação tradicionais. A forte recuperação e crescimento do protocolo, juntamente com as suas métricas atrativas, indicam que o Euler não é apenas confiável, mas também uma das escolhas mais amigáveis e seguras no espaço DeFi de hoje. Se os mutuários procuram condições favoráveis ou os credores procuram retornos estáveis, o Euler pode oferecer soluções convincentes que o destacam no campo.

Declaração:

- Este artigo é reproduzido a partir de [GateForesightNews], os direitos de autor pertencem ao autor original [Tommy.eth, Alex Liu, Foresight News],如对转载有异议,请联系Equipa Gate LearnA equipa irá processá-lo o mais breve possível de acordo com os procedimentos relevantes.

- Aviso: As opiniões expressas neste artigo são exclusivamente do autor e não constituem qualquer conselho de investimento.

- Outras versões do artigo em outros idiomas são traduzidas pela equipe Gate Learn, se não mencionadoGate.ioEm nenhuma circunstância os artigos traduzidos podem ser copiados, disseminados ou plagiados.