Gate Research: Правила торговли по методике Turtle – классическая система с доходностью до 62,71% в год

Ключевые тезисы:

- Правила торговли по системе Turtle — классическая трендовая стратегия, построенная на принципах пробоя и оценки волатильности. Для входа и выхода из позиции используются каналы Дончиана, а для выставления стоп-лоссов и расчёта размера позиции применяется индикатор ATR (средний истинный диапазон). Это позволяет системно и последовательно извлекать прибыль из рыночных трендов.

- AdTurtle модернизирует исходную систему за счёт скользящих стоп-лоссов на основе ATR и внедрения механизма зоны исключения. Такой подход обеспечивает динамическую настройку ширины стоп-лосса и времени повторного входа, что значительно усиливает устойчивость и результативность стратегии в условиях повышенной волатильности и частых боковых движений крипторынка.

- Результаты бэктестов демонстрируют, что усовершенствованная стратегия превосходит классическую Turtle по часовым данным GT/USDT: у неё выше коэффициент Шарпа, ниже максимальная просадка и более стабильная годовая доходность. Вариант с высокой частотой делает стратегию более чувствительной к тренду и даёт эффективный контроль риска.

- Дальнейшие улучшения стратегии могут включать применение кредитного плеча, расширенную оптимизацию параметров и интеграцию ончейн-данных и сигналов на базе ИИ — всё это способствует увеличению потенциальной доходности и совершенствованию управления рисками.

Введение

Правила торговли Turtle были разработаны в 1980-х годах известным трейдером Ричардом Деннисом и его партнёром Уильямом Экхардтом как система следования за трендом. В знаменитом эксперименте Деннис обучил группу новичков по чётко определённому набору торговых правил, и эти трейдеры — «Turtle Traders» — показали выдающуюся прибыльность. Эксперимент доказал, что системная торговля воспроизводима, а стратегии пробоя тренда легли в основу технического анализа.

На традиционных рынках стратегия Turtle стала популярной благодаря ясным правилам входа и выхода, эффективному управлению рисками и хорошей идентификации трендов. Например, в 1990–2000 годах на рынке товарных фьючерсов она обеспечивала годовую доходность до 24%, а на фьючерсах индекса Hang Seng в 2005–2015 годах — до 12% в год.

С появлением рынка криптовалют — класса активов с высокой волатильностью и чётко выраженными трендами — технические стратегии получили новое развитие. Однако структурные отличия между крипто- и классическими рынками затрудняют применение устаревших методов напрямую. К этим отличиям относятся круглосуточная торговля, выраженная волатильность, преобладание эмоциональных движений и меньшая глубина рынка.

Отсюда возникает принципиальный вопрос: Будут ли правила Turtle эффективны на высоковолатильном рынке криптовалют?

В последние годы и научное сообщество, и отрасль активно ищут пути адаптации классических стратегий следования за трендом для цифровых активов. Один из таких примеров — структура AdTurtle (2020), представляющая собой улучшенную версию системы Turtle. Эта статья реализует и применяет AdTurtle для пары GT/USDT с тестированием на исторических данных за 2022–2025 годы. Ключевые цели исследования:

- Проверить применимость оригинальной стратегии Turtle в криптовалютной торговле;

- Оценить эффективность доработок в системе AdTurtle, прежде всего скользящих стоп-лоссов ATR и механизма зоны исключения;

- Предложить новые направления оптимизации системы AdTurtle, адаптированные к структурным особенностям крипторынка.

Классическая система Turtle

Классическая система Turtle — один из самых ярких трендовых алгоритмов. Её база проста: «Покупай на пробое предыдущего максимума, держи позицию, наращивай объём по ходу тренда, выходи при развороте». Основные модули системы:

2.1 Вход: пробой цены

- Длинная позиция открывается, если текущая цена пробивает максимум за N дней (верхняя граница канала Дончиана).

- Короткая — при пробое минимума за N дней (нижняя граница канала).

- Параметр N задаёт исторический диапазон для поиска уровней пробоя, определяя длительность тренда.

Стандартные настройки:

Быстрый вариант: период входа N = 20 дней, выхода M = 10 дней

- Медленный: вход N = 55 дней, выход M = 20 дней

2.2 Стоп-лосс: на основе ATR

Стоп-лосс выставляется сразу при входе, рассчитывается как:

Цена входа ± 2 × ATR

- ATR (Average True Range) — классический индикатор измерения рыночной волатильности.

- Период ATR n (обычно 14) определяет глубину расчёта.

2.3 Многократный набор позиции: пирамидинг по тренду

При каждом движении цены в сторону сделки на 0,5 × ATR:

Добавляем к длинной позиции при росте цены

- Добавляем к короткой — при падении

- Риск по каждому добавлению — 1–2% капитала.

- Максимум 4 добавления — постепенное наращивание позиции обеспечивает максимизацию прибыли при чётком контроле риска.

2.4 Выход: обратный пробой

- Полный выход срабатывает при пробое в противоположную сторону по более короткому периоду Дончиана.

- Это указывает на разворот тренда.

- Позиции полностью закрываются для фиксации прибыли или минимизации потерь.

- Период выхода обычно короче периода входа (например, 10 или 20 дней).

2.5 Управление капиталом и рисками

- Максимальный убыток на сделку — не более 2% от баланса счёта.

Объём позиции динамически рассчитывается по волатильности (ATR):

Чем выше волатильность — тем меньше позиция

- Чем ниже волатильность — тем больше объём

- Размер выбирается в каждой сделке, приоритет — жёсткий контроль рисков.

Система AdTurtle

AdTurtle — это усовершенствованная версия классической стратегии Turtle. Сохраняя ключевую идею, она внедряет новые подходы к стоп-лоссу и входу. За счёт индикатора ATR вводится зона исключения: после срабатывания стоп-лосса стратегия не сразу открывает новую позицию, что существенно повышает устойчивость и качество результатов. Система AdTurtle (Advanced Turtle) первой сочетает динамический стоп-лосс на ATR и фильтрацию по зоне исключения в рамках Turtle-подхода. Главные задачи:

- Исключить немедленный повторный вход после стоп-лосса;

- Сделать стратегию более устойчивой к высокой волатильности;

- Улучшить её пригодность для высокочастотной и автоматизированной торговли.

Ключевые принципы:

- Скользящий стоп-лосс: уровень стоп-лосса перемещается вслед за ценой, по мере движения в прибыльную сторону фиксируя промежуточную прибыль.

- Варьируемый стоп-лосс: диапазон стопа зависит от текущего ATR, что позволяет системе гибко подстраиваться под изменение волатильности.

- Зона исключения: после выбивания по стопу устанавливается буфер; новый вход возможен только после пробоя зоны, что снижает риск серии убыточных сделок во флэте.

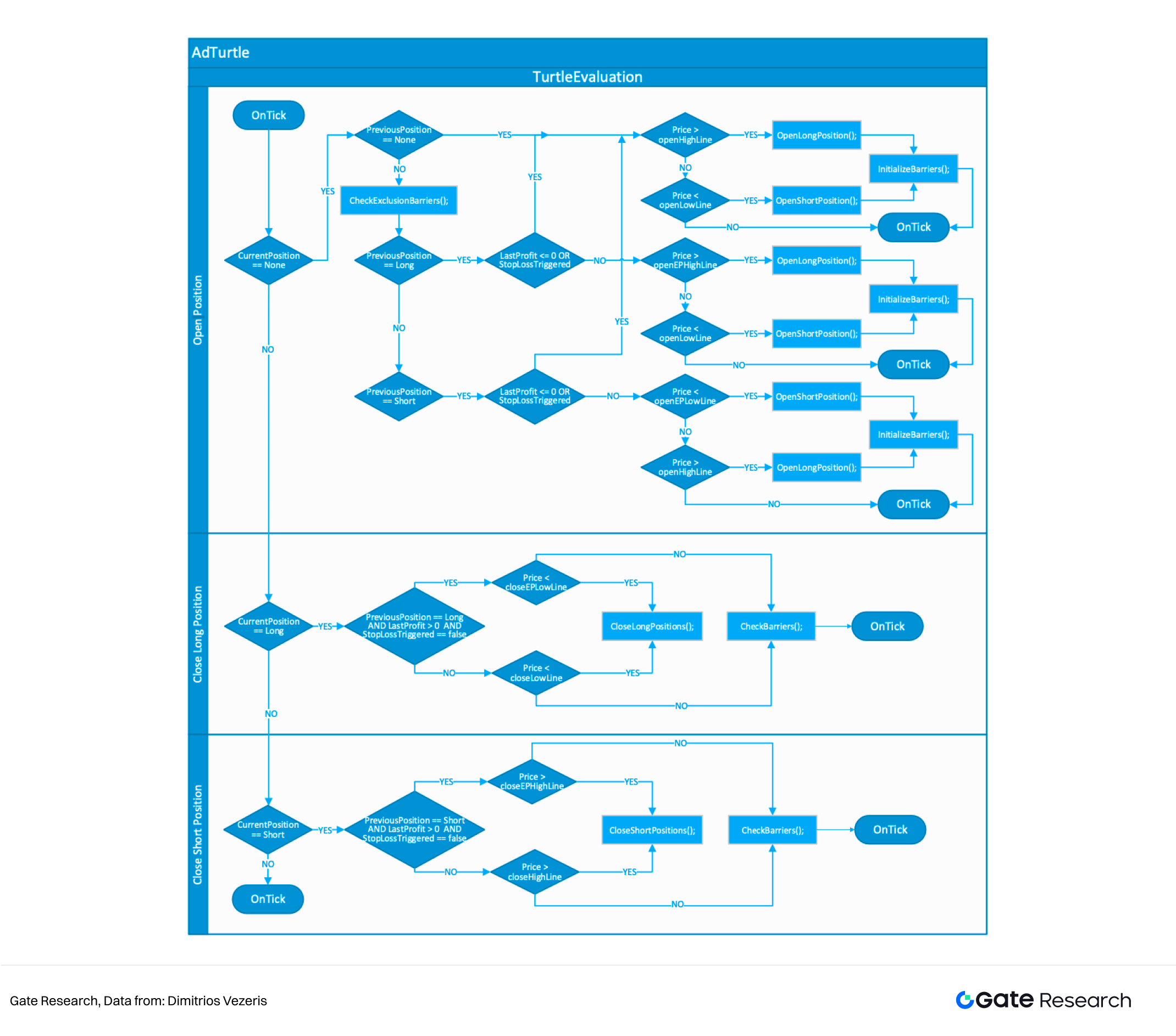

Ниже — схема работы AdTurtle:

3.1 Вход: пробой цены + зона исключения

- Точки входа определяются по каналу Дончиана;

Внедряется зона исключения:

Если предыдущий выход был по стоп-лоссу, система не открывает новую позицию немедленно;

- Открытие допускается только после того, как цена отойдёт от уровня прошлого стопа на ± Y × ATR;

- Это эффективно исключает бесполезные входы/выходы при колебаниях рынка.

Периоды каналов Дончиана:

Стандарт: x — на вход, x/n — на выход;

- Расширенный: y — для повторных входов, y/m — для повторных выходов, чтобы отсекать высокочастотные сделки.

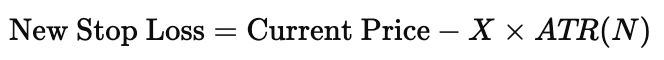

3.2 Механика стоп-лосса: трейлинг + динамический диапазон ATR

В отличие от фиксированного 2 × ATR, AdTurtle реализует скользящий стоп-лосс в сочетании с изменяемым диапазоном ATR: это позволяет гибко управлять риском.

Первичная установка стоп-лосса при входе:

Для лонга:

Для шорта:

Логика обновления стоп-лосса при движении цены:

Для длинных позиций стоп-лосс смещается так:

Для коротких — вот так:

Диапазон стопа корректируется по актуальному ATR на каждой новой свече:

Если волатильность растёт — стоп-лосс расширяется, если снижается — сужается, что делает систему более адаптивной к рынку.

Данная механика позволяет:

- Фиксировать прибыль по тренду;

- Отсечь рыночный шум;

- Сделать исполнение и выставление стоп-лоссов более точным и своевременным.

3.3 Следование за трендом: пирамидинг

- Каждое движение цены на Z × ATR в прибыльную сторону — автоматическое увеличение позиции (Z — настраиваемый параметр).

- Каждое добавление — риск 4% от капитала, максимум 4 добавления, общий риск не более 20%.

- Механика идентична классике: размер позиции растёт только по прибыльной сделке, вслед за трендом.

3.4 Управление рисками: динамический объём + контроль позиции

- Размер позиции рассчитывается динамически по текущему ATR: чем выше волатильность — тем ниже объём.

- Интеллектуальные фильтры — зона исключения и динамический стоп-лосс — делают исполнение безопаснее и дисциплинированнее.

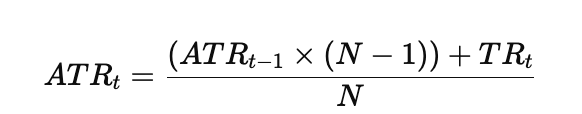

3.5 Сравнение двух систем Turtle

В 1980-х Turtle Trading System стала известной благодаря простоте и высокой доходности, превратившись в легенду среди трендовых стратегий. Её основа — фиксация пробоя канала Дончиана, фиксированные стоп-лоссы ATR и пирамидинг для привлечения большей прибыли по сильному тренду.

Однако по мере усложнения рынков, появления HFT и частых ложных пробоев классическая система начала демонстрировать ограничения.

Проблема: система часто повторно входит в рынок сразу после выбивания по стопу, особенно во флэтовом рынке, что даёт серию мелких убытков. Жёсткие стоп-лоссы (например, 2 × ATR) не всегда адаптивны: при высокой волатильности они срабатывают рано, при низкой — принимают на себя избыточный риск. Нет механизма паузы: система действует механически даже после экстремальных движений, что приводит к просадкам и снижению стабильности.

AdTurtle сохраняет базу «пробой — пирамидинг — контроль риска», но внедряет три улучшения:

- Зона исключения,

- Варьируемый стоп-лосс,

- Динамическая фильтрация входов.

Зона исключения — ключевое новшество. После выхода по стопу повторный вход блокируется: цена должна преодолеть уровень предыдущего стопа на ± Y × ATR. Это минимизирует ложные входы и череду стопов во флэте.

В плане стоп-лосса система применяет трейлинг и переменную ширину диапазона. При развитии тренда стоп-лосс сдвигается вслед за ценой, а ширина диапазона меняется по текущему ATR: расширяется при повышении волатильности, сужается при снижении. Такая модель лучше адаптируется к реальному рынку и не реагирует преждевременно на краткосрочный шум.

В фазе сильного тренда AdTurtle использует поэтапный пирамидинг каждые Z × ATR, наращивая объём только в прибыльной сделке, а не рискуя всей позицией с самого начала. Количество добавлений и общий риск жёстко лимитированы — дисциплина риск-менеджмента обеспечена.

Размер позиции рассчитывается по ATR в реальном времени, чтобы рост волатильности автоматически снижал риск.

В итоге AdTurtle — это преимущественно про надёжность и гибкость в сложной рыночной среде. Это не замена классике, а дополнительный инструмент для разных условий. На спокойных трендовых рынках (товары, индексы) классическая стратегия остаётся рабочей; на криптовалютном или форекс-рынке, где часто присутствует высокая волатильность и флэт, AdTurtle с зонами и динамическими стопами даёт меньше просадок и выше вероятность успеха.

Бэктестинг торговых систем

Для оценки реальной результативности обеих стратегий в исследовании использована пара GT/USDT на бирже Gate. Период тестирования — с 2024 по 2025 год, часовой таймфрейм. Начальный капитал — 1 000 000 USDT, без использования плеча. Издержки за сделку: комиссия 0,1% на круг + 0,05% проскальзывания на каждую операцию входа/выхода.

4.1 Источник данных и обработка

- Торгуемый актив: GT/USDT

- Источник: Gate API (Kline-данные)

- Период: с 1 января 2024 по 1 января 2025

- Таймфрейм: 1 час

- Обработка: стандартизация формата

4.2 Условия торговли и тестовые предположения

- Начальный капитал: 1 000 000 USDT

- Плечо: не используется

- Издержки: 0,1% комиссии + 0,05% проскальзывания на каждую операцию

- Лимит позиции: не более 30% от капитала на один инструмент

- Исполнение: сигналы исполняются по открытию следующей свечи после подтверждения на закрытии

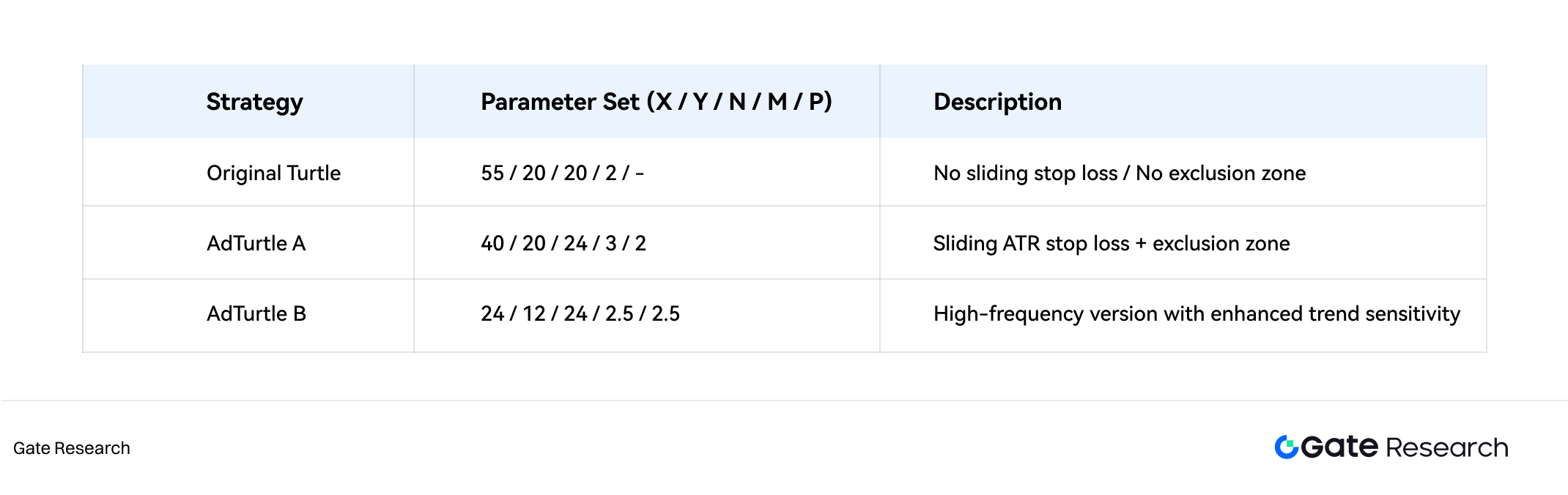

4.3 Оптимизация параметров стратегии

Ключевые параметры каждой системы оформляются в виде квинтета (X / Y / N / M / P), где:

- X: период входа (Дончиан-канал)

- Y: период выхода (Дончиан-канал)

- N: период расчёта ATR

- M: коэффициент первоначального стоп-лосса (× ATR)

- P: коэффициент фильтрующей зоны (× ATR)

Параметры подбирались методом grid search для поиска оптимальных сочетаний.

4.4 Результаты тестирования

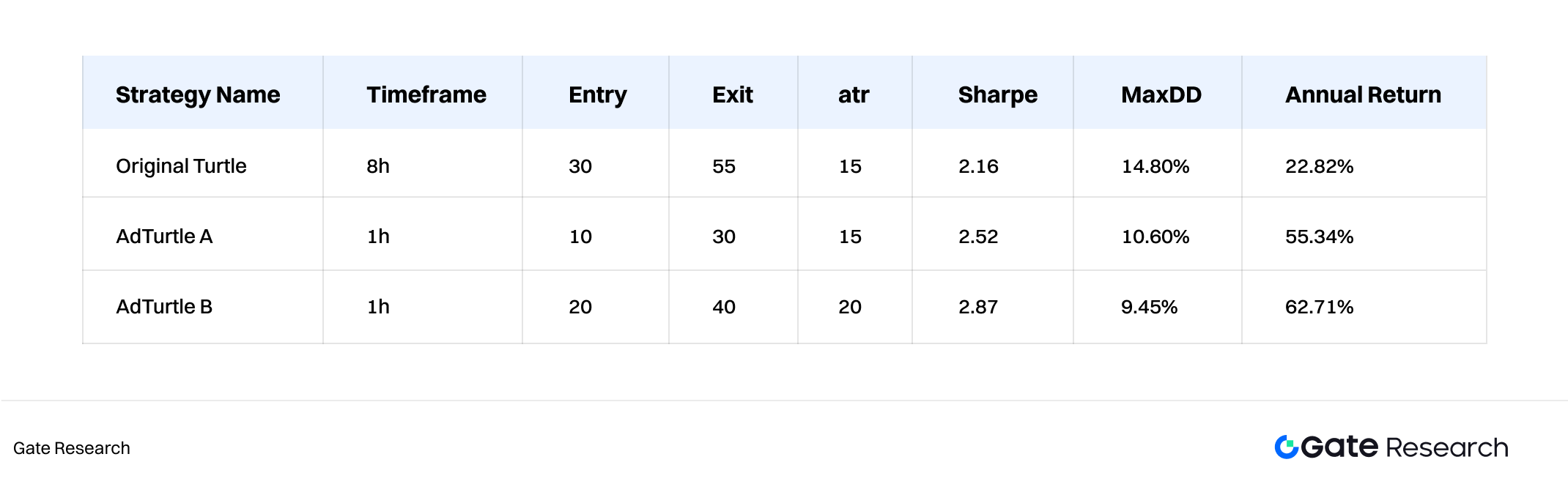

Диаграмма ниже отражает результаты тестирования наилучших параметров для трёх стратегий:

Классическая стратегия Turtle показывает отличные результаты в устойчивом трендовом рынке, но подвергается существенным просадкам в боковых или резких поворотных фазах. В то время как AdTurtle — благодаря зоне исключения и динамическому стоп-лоссу — успешно отсекает большинство ложных сигналов и превосходит оригинал по общей доходности, коэффициенту Шарпа и максимальной просадке. Самую стабильную динамику даёт вариант стратегии с коротким циклом. После оптимизации параметров наилучшая комбинация обеспечивает годовую доходность до 62,71% при максимальной просадке менее 15%.

Выводы

Система Turtle как классическая модель трендовой торговли занимает особое место благодаря прозрачной структуре и строгости логики. Её алгоритм системного определения тренда и управления риском остаётся актуален и для крипторынка. Однако для полноценного применения на рынке с иной волатильностью, спецификой механизмов и составом участников требуется структурная адаптация. Благодаря внедрению зоны исключения, динамических стоп-лоссов и изменяемых порогов пирамидинга AdTurtle значительно усиливает выживаемость и стабильность доходности в высокочастотных и флэтовых условиях.

В перспективе инвесторам стоит тестировать новые параметры и возможности увеличения доходности с помощью плеча. Рекомендуется расширять стратегию за счёт ончейн-метрик (потоки капитала, динамика позиций), макроиндикаторов настроений (например, индекс страха и жадности), а также машинного обучения для совершенствования фильтрации и исполнения сигналов. Это позволит вывести трендовые торговые стратегии в криптовалютах на более высокий уровень интеллектуализации.

Источники

- Github, https://github.com/odonnell31/Turtle-Trading-Simulator

- Risk and Financial Management, https://www.mdpi.com/1911-8074/12/2/96

Gate Research — профессиональная платформа для исследований в сфере блокчейна и криптовалют, предоставляющая глубокую аналитику: технические обзоры, рыночные инсайты, отраслевые исследования, прогнозы трендов, анализ макроэкономической политики.

Отказ от ответственности

Торговля криптовалютами связана с повышенным риском. Перед принятием инвестиционных решений пользователям следует проводить собственное исследование и тщательно взвешивать характеристики активов и продуктов. Gate не несёт ответственности за возможные убытки или ущерб от ваших решений.

Пригласить больше голосов