SPAC: взгляд в будущее

В 2020 году компания MicroStrategy (позже переименованная в Strategy) начала переводить часть своего долга и акций в биткоин. Первоначально компания занималась корпоративным программным обеспечением, однако под руководством соучредителя и председателя Майкла Сэйлора провела стратегический разворот, наполнив корпоративную казну биткоином и став крупнейшей публичной компанией по объёму владения BTC.

Через пять лет компания всё ещё продаёт программное обеспечение, однако доля валовой прибыли от основной деятельности в общей структуре доходов стабильно сокращается. В 2024 году этот показатель составил около 15% по сравнению с 2023 годом. В первом квартале 2025 года он снизился ещё на 10% относительно аналогичного периода прошлого года. К 2025 году стратегию MicroStrategy уже адаптировали, модифицировали и упростили, что позволило более чем сотне публичных компаний внести биткоин в свою казну.

Схема была проста: выпускать дешёвые долговые обязательства под обеспечение бизнеса, покупать биткоин, наблюдать за ростом его стоимости, затем снова выпускать долг для покупки дополнительного биткоина. Такой самоподдерживающийся цикл превращал корпоративные казначейства в фонды криптовалют с кредитным плечом. Погашение долгов осуществлялось за счёт дополнительной эмиссии акций, что приводило к разводнению долей текущих акционеров. Однако этот эффект компенсировался премией в цене акций благодаря росту стоимости биткоин-активов компании.

Подробнее: Акции, обеспеченные активами

Ваша видеокарта может приносить дополнительный доход

Сервис Neurolov позволяет сдавать вычислительную мощность GPU в аренду прямо через браузер — без скачивания и сложной настройки.

Пользователь получает токены «$NLOV», помогая выполнять децентрализованные задачи искусственного интеллекта в сети Solana и за её пределами.

- Пассивный доход с GPU

- Вычисления искусственного интеллекта через браузер

- На базе Solana и токена $NLOV

Активируйте свой GPU и зарабатывайте с Neurolov!

Большинство компаний, последовавших примеру MicroStrategy, уже имели действующий бизнес и стремились отразить рост стоимости биткоина на своих балансах.

MicroStrategy изначально была платформой бизнес-аналитики и корпоративной отчётности. Semler Scientific — 15-й крупнейший публичный держатель BTC — специализировалась на медицинских технологиях. GameStop, последний заметный участник среди компаний с биткоином на балансе, ранее был известен как ритейлер видеоигр и электроники до перехода к формированию собственной биткоин-казны.

Сегодня новая волна компаний стремится получить выгоду от роста биткоина без необходимости строить полноценный бизнес: отсутствуют клиенты, модель дохода и операционная стратегия. Всё, что требуется, — баланс с биткоином и быстрый выход на биржу через ускоренную финансовую схему. Для этого используется инструмент SPAC (компания специального назначения).

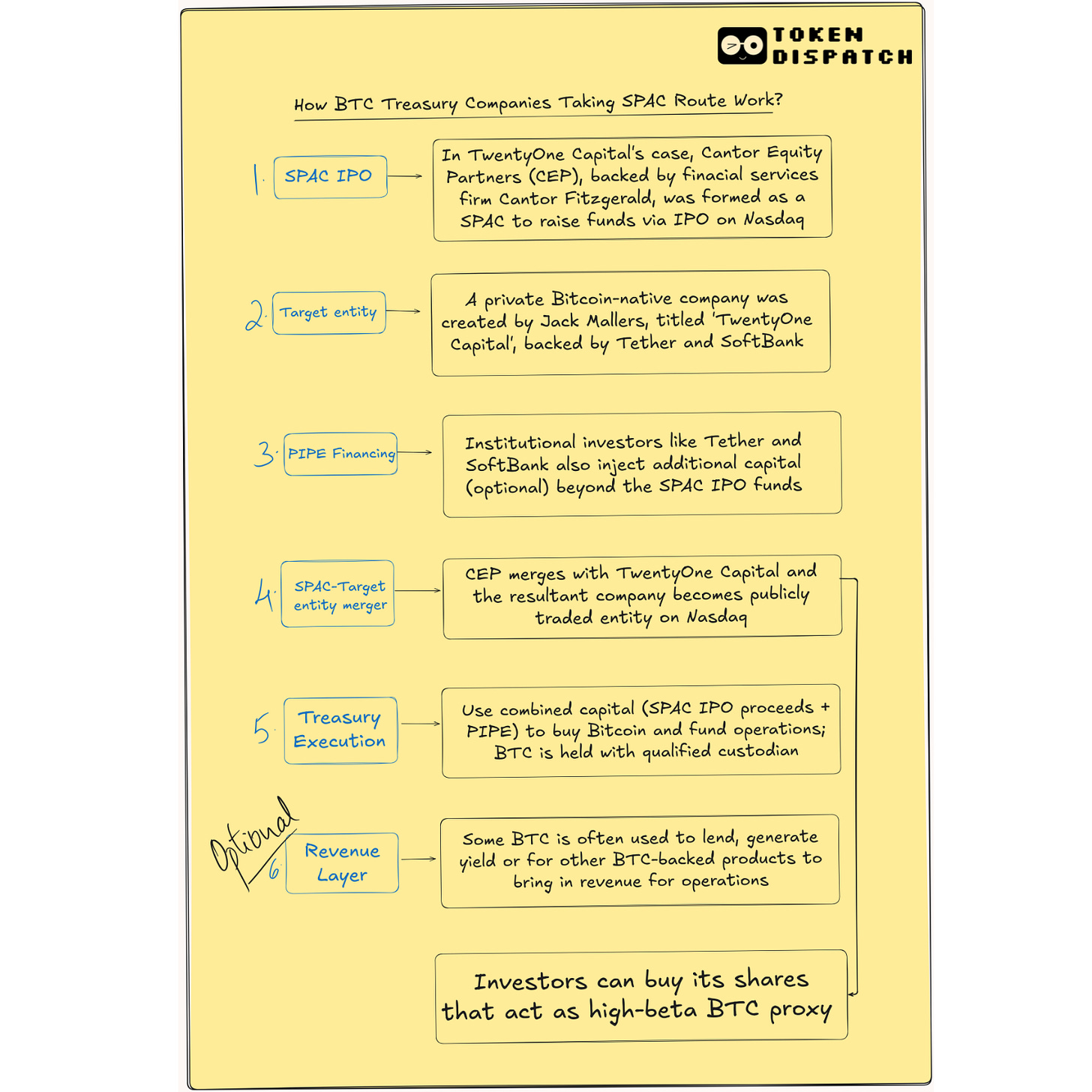

SPAC-структуры, такие как ReserveOne, ProCap (при поддержке Энтони Помплиано) и Twenty One Capital (инвесторы — Tether, Cantor Fitzgerald, Softbank), предлагают простую модель: собрать сотни миллионов долларов, купить биткоин оптом и предоставить рыночным инвесторам возможность отслеживать актив через тикер. На этом строится бизнес.

Новые участники делают наоборот: сначала формируют активы, а потом выстраивают бизнес-модель. Это скорее похоже на работу хедж-фонда, чем на деятельность традиционной компании.

Тем не менее, число желающих воспользоваться инструментом SPAC растёт. Почему?

SPAC — это заранее профинансированная компания-оболочка, которая привлекает средства инвесторов (чаще всего частных лиц), выходит на биржу, а затем объединяется с частной компанией. Такой подход часто называют быстрым выходом на IPO. Для крипторынка это способ быстро вывести структуру с крупными биткоин-активами на биржу до возможных изменений настроений или регулирования. Важна именно скорость.

Однако это «преимущество скорости» зачастую иллюзорно. Если формально SPAC обещает выход на биржу за 4–6 месяцев вместо 12–18 при классическом IPO, то для криптовалютных компаний процесс регуляторных проверок обычно затягивается. Например, попытка листинга Circle через SPAC не увенчалась успехом, и только после этого компания провела традиционное IPO.

Тем не менее, у SPAC есть свои преимущества.

Такие компании могут делать амбициозные заявления — например, «$1 млрд в биткоине на балансе к концу года» — без необходимости проходить полный аудит, характерный для классического IPO. Они могут привлекать инвестиции PIPE (частные инвестиции в публичный капитал) от крупных игроков, таких как Jane Street или Galaxy, заранее согласовывать оценку и использовать структуру, соответствующую требованиям SEC, при этом избегая статуса инвестиционного фонда.

SPAC-структура упрощает задачу: по сути, инвесторам предлагается только биткоин.

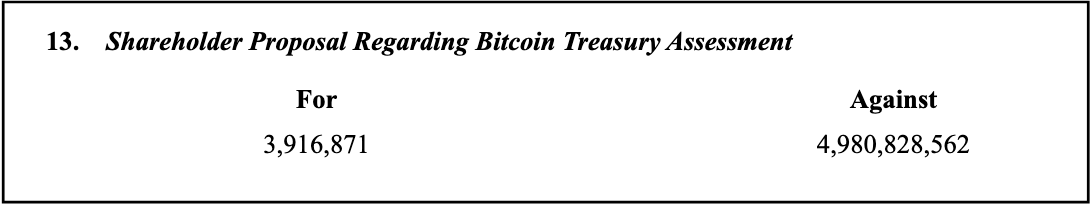

Стоит вспомнить, как инициативы по добавлению биткоина в казну компаний, таких как Meta и Microsoft, встречали массовое отклонение.

Для публичных инвесторов SPAC выступают инструментом получения доступа к биткоину без необходимости самостоятельной работы с цифровыми активами — аналогично покупке биржевого фонда (ETF) на золото.

Однако розничные инвесторы чаще отдают предпочтение более привычным способам получения доступа к биткоину, например, через ETF. Согласно Institutional Investor Digital Assets Survey 2025 года, 60% инвесторов предпочитают получать доступ к цифровым активам через зарегистрированные инструменты, такие как ETF.

Тем не менее, спрос сохраняется, поскольку эта модель позволяет использовать кредитное плечо.

Когда MicroStrategy начала покупать биткоин, компания не ограничилась одной сделкой. Она продолжила выпускать новые конвертируемые облигации, которые, вероятнее всего, будут погашены за счёт эмиссии новых акций. Такой подход позволил бывшей платформе бизнес-аналитики превратиться в «ускоритель» для биткоина: в периоды роста стоимость акций компании опережала динамику самого биткоина. Эта схема остаётся привлекательной для инвесторов: компания, созданная через SPAC, может реализовать тот же цикл — покупка BTC, выпуск новых акций или долга для покупки ещё большего объёма. Повторение цикла создаёт эффект ускорения.

Объявление о привлечении $1 млрд через инвестиции PIPE от институциональных инвесторов служит сигналом доверия рынку. Это демонстрирует, что за проектом стоят серьёзные участники. Так, Twenty One Capital получила значительную поддержку от таких компаний, как Cantor Fitzgerald, Tether и Softbank.

Инструмент SPAC позволяет основателям запускать такие проекты на ранней стадии, без необходимости сначала строить продукт с устойчивой выручкой. Ранняя институциональная поддержка облегчает привлечение внимания, капитала и ускоряет рост, минуя сложности, с которыми сталкиваются компании, уже прошедшие листинг.

Для многих основателей SPAC — это прежде всего гибкость. В отличие от IPO, где сроки раскрытия информации и ценообразование жёстко регулируются, SPAC дают больше контроля над подачей информации, финансовыми прогнозами и переговорами по оценке. Это позволяет выстраивать стратегию привлечения капитала и сохранять долю участия, обходя долгий цикл от венчурного финансирования до IPO.

Сама оболочка также имеет значение: публичные акции — привычный инструмент, который может торговаться хедж-фондами, включаться на розничные платформы и в ETF. Это своеобразный мост между криптовалютными инструментами и традиционной рыночной инфраструктурой. Для многих инвесторов такая форма важнее механизма: если инструмент выглядит как акция и торгуется как акция, его проще интегрировать в существующий портфель.

Вопрос о выручке

Если SPAC-компании могут выходить на биржу без реального операционного бизнеса, как они функционируют и откуда получают доход?

Структуры SPAC позволяют гибко организовать бизнес: можно привлечь $500 млн, $300 млн вложить в BTC, а оставшиеся средства направить на получение дохода, запуск финансовых продуктов или приобретение других криптовалютных компаний. Такой гибрид трудно реализовать через ETF или другие продукты с жёсткими ограничениями.

Twenty One Capital применяет структурированный подход к управлению казной: в резерве находится более 30 000 BTC, часть из которых используется для консервативных доходных стратегий на блокчейне. Компания объединилась с SPAC при поддержке Cantor Fitzgerald, привлекла более $585 млн через инвестиции PIPE и конвертируемые облигации для покупки дополнительного биткоина. В планах — создание моделей кредитования, инструментов для рынков капитала, а также производство медиаконтента и продвижение биткоина.

Nakamoto Holdings, основанная Дэвидом Бейли (Bitcoin Magazine), выбрала иной, но схожий путь: она объединилась с публичной медицинской компанией KindlyMD для реализации стратегии формирования биткоин-казны. Сделка включала $510 млн через PIPE и $200 млн в конвертируемых облигациях, став одной из крупнейших сделок на крипторынке. Компания планирует секьюритизировать вложения в биткоин посредством выпуска акций, облигаций и гибридных инструментов для листинга на ведущих фондовых биржах.

ProCap Financial Энтони Помплиано намерена предложить финансовые сервисы на базе собственного биткоин-резерва: кредитование в криптовалютах, инфраструктуру для стейкинга и продукты для доступа институциональных инвесторов к доходности биткоина.

ReserveOne использует более диверсифицированный подход. Помимо биткоина, компания планирует держать корзину активов, включая Ether и Solana, и использовать их для участия в институциональном стейкинге, торговле деривативами и внебиржевом кредитовании.

При поддержке компаний Galaxy и Kraken ReserveOne стремится стать аналогом BlackRock в криптовалютной индустрии, сочетая пассивные инвестиции с активным управлением доходностью. В теории источниками дохода выступают комиссии от кредитования, вознаграждения за стейкинг и управление спредом между краткосрочными и долгосрочными ставками по криптоактивам.

Даже при наличии устойчивой выручки публичный статус компании приводит к дополнительным административным и регуляторным требованиям.

Постслияние с SPAC лишь подчёркивает необходимость устойчивой бизнес-модели. Управление казной, хранение активов, соблюдение нормативных требований и аудит приобретают ключевое значение, особенно если единственный продукт компании — это актив с высокой волатильностью. В отличие от эмитентов ETF, многие SPAC-компании строятся с нуля: хранение активов может быть передано на аутсорсинг, внутренний контроль ограничен. Это увеличивает риски, которые часто проявляются незаметно, но быстро.

Существует и проблема корпоративного управления. Многие спонсоры SPAC сохраняют особые права: увеличенное количество голосов, места в совете директоров, специальные окна ликвидности, но при этом зачастую не обладают необходимой экспертизой в криптовалютах. Необходимо, чтобы управлением занимался специалист, способный принимать решения в условиях падения BTC или ужесточения регулирования. На растущем рынке проблемы незаметны, но в период спада они становятся критичными.

Что это означает для частного инвестора?

Некоторые инвесторы рассчитывают на высокий рост, полагая, что небольшая ставка на биткоин-компанию через SPAC может повторить успех MicroStrategy. Однако такие инвестиции сопровождаются дополнительными рисками: разводнением доли, волатильностью, риском досрочного выкупа и неопытностью управленческой команды. Остальные предпочтут более прозрачные решения — спотовый ETF на биткоин или самостоятельное хранение криптовалюты.

Покупая акции компании, основанной через SPAC и ориентированной на биткоин, инвестор не получает прямого доступа к биткоину. По сути, он приобретает план другой стороны по покупке биткоина и надеется на успешную реализацию этой стратегии. Такая надежда имеет свою цену, которая в условиях растущего рынка может казаться оправданной.

Тем не менее, важно точно понимать, что именно и в каком объёме приобретает инвестор.

На этом аналитический обзор завершается. До следующей публикации.

С уважением,

Пратик

Дисклеймер:

- Данная статья перепечатана с ресурса TOKEN DISPATCH. Все права принадлежат оригинальному автору — Пратику Десаи. Если у вас есть возражения против публикации, пожалуйста, свяжитесь с командой Gate Learn через форму обратной связи для оперативного разрешения вопроса.

- Отказ от ответственности: все взгляды и мнения, изложенные в статье, отражают позицию автора и не являются инвестиционной рекомендацией.

- Перевод на другие языки выполняется командой Gate Learn. Если не указано иное, копирование, распространение или использование переведённых материалов запрещено.

Пригласить больше голосов