Від значних прибутків до потенційного колапсу: стаття з аналізом мотиваційної моделі USDe

Із 2024 року ринок стейблкоїнів кардинально змінюється завдяки структурним інноваціям. Після довготривалого домінування фіатних стейблкоїнів (USDT, USDC), компанія Ethena Labs представила USDe — синтетичний стейблкоїн без фіатного забезпечення. Він стрімко виріс за капіталізацією, перевищивши $8 млрд, і став відомим у DeFi як «стейблкоїн із підвищеною дохідністю».

Остання кампанія Liquid Leverage щодо стейкінгу, організована Ethena спільно з Aave, викликала значний резонанс: при потенційній річній дохідності до 50% класична схема мотивації може містити глибші сигнали — а саме структурний дефіцит ліквідності, з яким модель USDe стикається під час активного зростання ціни ETH.

У цьому матеріалі детально розглядається механіка цієї програми стимулювання — спочатку подано стислий огляд USDe, sUSDe та відповідних платформ, потім проаналізовано ключові системні ризики через призму структури дохідності, поведінки користувачів та руху капіталу, із порівняннями історичних кейсів на зразок GHO для оцінки стресостійкості цих механізмів у майбутніх критичних ринкових фазах.

1. Огляд USDe та sUSDe: синтетичні стейблкоїни на основі криптонативних механік

USDe, запущений Ethena Labs у 2024 році, — синтетичний стейблкоїн, розроблений із наміром повністю усунути залежність від традиційних банків і емісії фіату. Його обіг уже перевищує $8 млрд. На відміну від USDT та USDC, що мають фіатний резерв, прив’язка USDe підтримується лише ончейн-забезпеченням — насамперед ETH і ліквідними деривативами для стейкінгу (stETH, WBETH).

Джерело: Coingecko

Ключовий принцип USDe — «дельта-нейтральна» архітектура: протокол утримує довгі позиції в ETH і споріднених активах, паралельно відкриваючи ідентичні за обсягом короткі позиції на централізованих деривативних біржах ETH. Таке хеджування між спотовим та деривативним ринками забезпечує практично нульову чисту ринкову експозицію, що підтримує курс поблизу $1.

sUSDe — це токен, який користувачі отримують у відповідь на стейкінг USDe у протоколі. Він надає авто-компаундинг дохідності, основними джерелами якого є дохідність від ставок фінансування по ф’ючерсах ETH і доходи від стейкінгу основних активів. Ця модель забезпечує стабільний дохід при збереженні прив’язки до долара.

2. Огляд Aave та Merkl: спільне кредитування й розподіл винагород

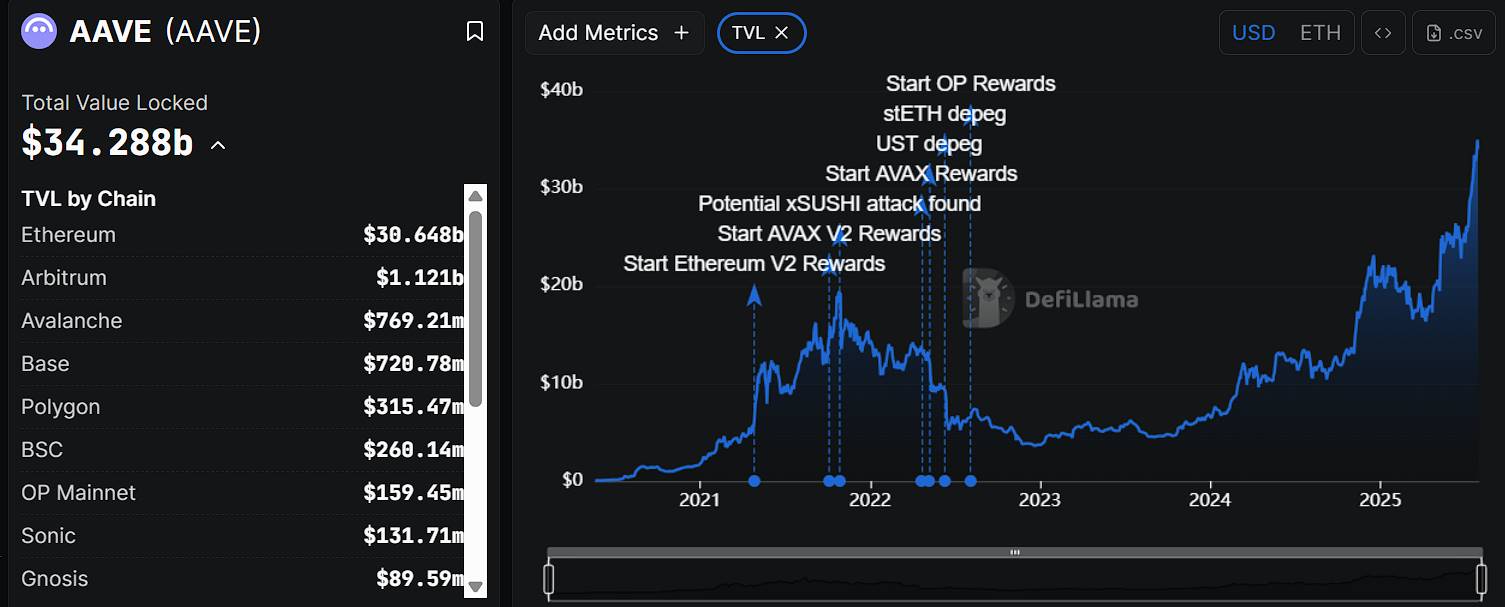

Aave — один з найстаріших і найбільш відомих децентралізованих кредитних протоколів в екосистемі Ethereum із історією з 2017 року. Інновації типу «flash loans» і гнучкі процентні моделі прискорили раннє прийняття DeFi-кредитування. Користувачі розміщують криптоактиви на Aave задля отримання дохідності чи отримання позик під заставу — без будь-яких посередників. На поточний момент TVL Aave становить близько $34 млрд, майже 90% активів зосереджено на Ethereum Mainnet, ринкова капіталізація токена AAVE — близько $4,2 млрд, 31 місце на CoinMarketCap.

Джерело: DeFiLlama

Merkl, розроблений командою Angle Protocol, — це ончейн-платформа керування стимулами для DeFi-протоколів, які потребують програмованих і умовних мотивуючих інструментів. Вказуючи параметри на кшталт типу активу, часу утримання та забезпечення ліквідності, протоколи можуть цільово розподіляти винагороди та автоматизувати ефективний розподіл. Merkl вже обслуговував понад 150 проєктів і протоколів, розподіливши понад $200 млн винагород на Ethereum, Arbitrum, Optimism та інших мережах.

У межах чинної кампанії стимулювання USDe від Ethena та Aave, Aave виступає адміністратором кредитного ринку, налаштовує параметри й забезпечує підбір активів, а Merkl відповідає за логіку нарахування винагород і ончейн-розповсюдження.

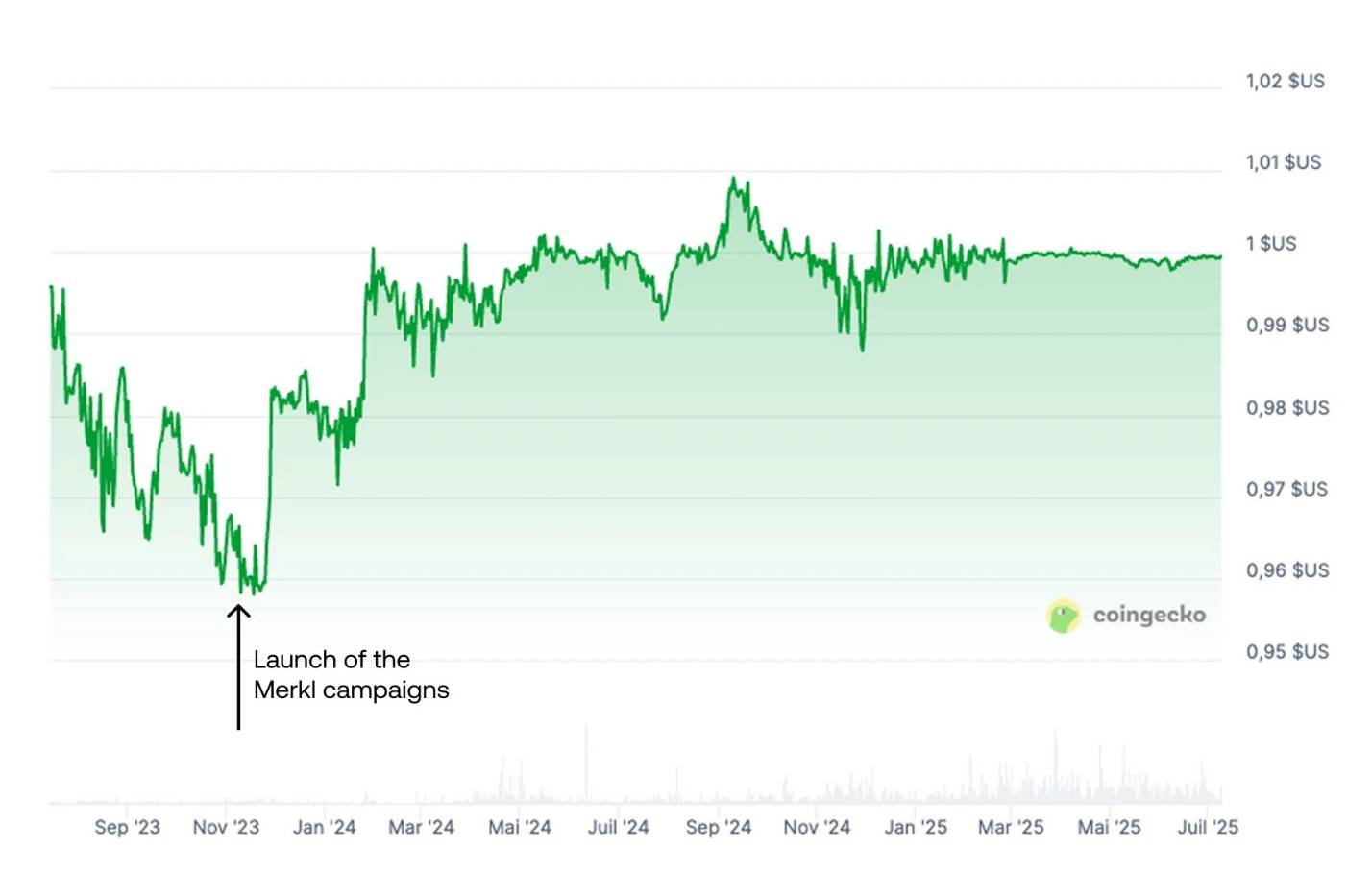

Партнерство Aave та Merkl поширюється й на інші проєкти, зокрема на спільне вирішення інциденту втрати прив’язки GHO.

GHO — це нативний стейблкоїн Aave із надлишковим забезпеченням, що випускається під заставу ETH, AAVE тощо. На початковому етапі обмежене прийняття ринку та низька ліквідність призвели до зниження курсу GHO нижче паритету (до $0,94–$0,99), і він тимчасово утратив прив’язку до долара.

Для повернення курсу GHO, Aave та Merkl організували винагороди для пар GHO/USDC і GHO/USDT на Uniswap V3. Винагороди отримували маркет-мейкери, які концентрували ліквідність біля позначки $1 — це «правило близькості до $1» створювало максимальну торгову глибину в цільовому діапазоні та своєрідний ончейн-бар’єр для ціни. Дана механіка виявилася ефективною: курс GHO з часом відновився до $1.

Цей приклад добре демонструє роль Merkl у забезпеченні стабільності: програмовані стимули забезпечують щільну ліквідність у ключових цінових зонах. Як тільки потік винагород зникає або провайдери масово виходять, підтримка ціни руйнується.

3. Як утворюється дохідність 50% APY

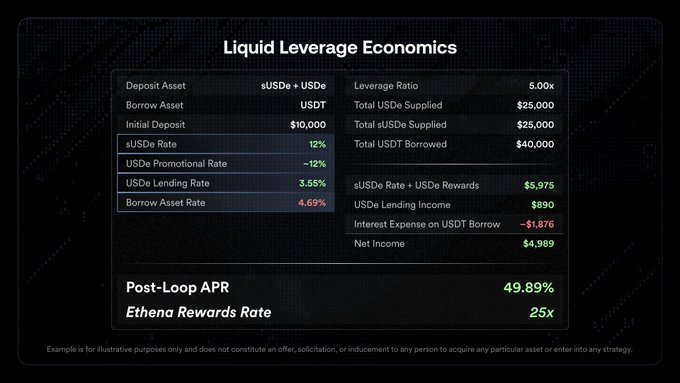

29 липня 2025 року Ethena Labs презентувала модуль Liquid Leverage на платформі Aave. Для участі потрібно депонувати sUSDe та USDe у співвідношенні 1:1 в Aave й створити складену позицію, яка дає право на розширений пакет стимулів.

Учасники отримують три джерела дохідності:

- Стимули у USDe, які Merkl автоматично розподіляє (поточний орієнтир — близько 12% APY);

- Протокольний дохід від sUSDe — це прибуток від дельта-нейтрального фінансування USDe та дохідність від стейкінгу забезпечуючих активів;

- Базова дохідність депозиту Aave, що визначається поточним попитом і використанням пулу.

Для залучення необхідно:

- Придбати USDe на офіційному сайті Ethena (ethena.fi) чи на децентралізованих біржах (Uniswap);

- Застейкати USDe у Ethena та отримати sUSDe;

- Депонувати рівні обсяги USDe та sUSDe у співвідношенні 1:1 в Aave;

- Увімкнути опцію «Використовувати як забезпечення» в інтерфейсі Aave;

- Після підтвердження адреси Merkl ідентифікує користувача та здійснить регулярне нарахування винагород;

Джерело: Official Twitter

Офіційні дані й детальний розрахунок:

Приклад: $10 000 основного капіталу, левередж 5x, позика $40 000, забезпечення — по $25 000 для USDe і sUSDe.

Суть структури левереджу:

Модель використовує цикл «позичення — депозит — повтор», який дозволяє компаундувати експозицію. Початковий капітал застейкується, позичені кошти додаються до USDe та sUSDe і так далі. При 5-кратному левереджі загальна експозиція досягає $50 000, що максимізує винагороди й дохідність базового портфеля.

4. Чи мають USDe і GHO схожі структурні ризики?

Обидва стейблкоїни (USDe й GHO) забезпечені криптоактивами, однак механізми відрізняються. USDe підтримує прив’язку за допомогою дельта-нейтральної хедж-стратегії; історично його курс завжди зберігався близько $1, не стикаючись із кризами втрати прив’язки чи залежності від стимулів, як у випадку GHO. Проте, модель має слабкі місця: ринкові шоки чи скорочення стимулів можуть спровокувати уразливості, подібні до GHO.

Головні ризики такі:

- Негативні ставки фінансування та зниження/інверсія дохідності

Дохідність sUSDe генерується LST (від стейкінгу ETH та подібних активів) і позитивними ставками фінансування для шортів ETH на централізованих біржах. За актуального бичого ринку “лонги” сплачують “шортам”, що дає позитивний дохід. Якщо картина зміниться, переважатимуть шорти, фінансування стане негативним, і протокол платитиме за хедж — це знизить або інвертує дохідність. Страховий фонд Ethena — це буфер, але його здатність покривати затяжні негативні періоди під питанням. - Завершення періоду стимулювання → зникнення 12% бонусу

Зараз у рамках Liquid Leverage в Aave діє тимчасова винагорода у 12% USDe. По її завершенню дохідність користувача знизиться до рівня sUSDe (дельта-нейтральна ставка плюс LST-дохідність) і депозитних ставок Aave — імовірно, до 15–20%. При значному левереджі (5x) поточна ставка запозичення USDT (4,69%) додатково скорочує доходи. У разі негативних ставок фінансування та зростання процентних ставок можлива нульова або навіть від’ємна кінцева дохідність користувача.

Якщо стимули закінчаться, ETH знизиться в ціні, а фінансування стане негативним, модель USDe зазнає серйозного стресу. Дохідність sUSDe може впасти до нуля або піти в мінус, а масові викупи чи тиск на продаж підривають прив’язку. Саме така сукупність ризиків є ключовим викликом для архітектури Ethena та причиною поточної агресивної стратегії стимулювання.

5. Чи гарантує ріст ETH автоматичну системну стійкість?

Модель стійкості USDe ґрунтується на стейкінгу ETH та деривативному хеджі, через що капітальний пул стикається з ризиком відтоку під час стрибків ціни ETH. Коли ETH досягає локальних максимумів, користувачі викуповують стейкінгові активи, фіксують прибутки чи йдуть за кращими умовами. Це спричиняє ланцюг: «бичий ринок ETH → зменшення ліквідності LST → скорочення USDe».

Згідно з DeFiLlama, TVL USDe і sUSDe синхронно знижувався під час зростання ETH у червні 2025-го без відповідного росту APY. На відміну від минулої фази бичого ринку (кінець 2024 року), зараз і TVL, і APY падають разом — це свідчить про неспокій користувачів щодо стабільності дохідності sUSDe. При високій волатильності й зміні ставок фінансування ринкова модель піддається ризику, тож користувачі діють на випередження. Ці викупи гальмують зростання USDe й підсилюють ризики скорочення у фазі ETH-ралі.

Висновки

Отже, 50% APY — не базова ставка протоколу, а результат тимчасового накладання зовнішніх стимулів (airdrop Merkl + партнерство з Aave). Якщо ETH залишиться дорогим, стимули закінчаться або ставки фінансування стануть негативними, дельта-нейтральна модель USDe опиниться під тиском: дохідність sUSDe миттєво впаде до нуля чи стане від’ємною, що поставить під загрозу прив’язку.

Свіжі дані показують: TVL USDe та sUSDe скорочуються разом із ростом ETH, а APY не відновлюється. Такий патерн раннього відтоку під час ринкового ралі свідчить, що ризики вже враховано в цінах. Як і у випадку з GHO, стабільність ліквідності USDe нині критично залежать від постійної зовнішньої підтримки.

Подальша доля стимулів — і те, чи дадуть вони змогу протоколу вчасно адаптувати модель, — ймовірно, і визначать, чи стане USDe насправді «третьою опорою» у світі стейблкоїнів.

Застереження:

- Цей матеріал — републікація з [TechFlow]. Усі права належать оригінальному автору [Trendverse Lab]. З питань публікації звертайтесь до команди Gate Learn для оперативного реагування.

- Застереження: думки й оцінки у статті є приватною позицією автора й не мають інвестиційного характеру.

- Інші мовні версії підготовлені командою Gate Learn. Якщо не зазначено інакше, перекладені матеріали не можуть відтворюватись чи розповсюджуватись без дозволу Gate.

Статті на тему

Детальний опис Yala: створення модульного агрегатора доходності DeFi з $YU стейблкоїном як посередником

Що таке Стейблкойн?

Що таке звичайне?

Долар на Інтернет-цінність - Звіт 2025 року про ринкову економіку USDC

USDC та майбутнє долара